こんにちは!ふゆこ(@fuyuko190)です。

今回は「超初心者さん向け!新NISAの必須知識」について解説していきます!

今回、記事が長いです。そのため、読者様が欲しい情報のところまで飛べるリンクを以下に用意しました。

私は4年前から積立NISAを開始し、年収350万円・貯金40万円から資産1000万円を達成した方法について「節約オタクふゆこ」チャンネルで発信しています。

NISAをやった方が良いらしいけど、投資なんてやった事がないから、よく分からないよ…

こういった方のために、今回の記事は「この記事を読めば、NISAや投資の基礎知識を全て学ぶ事ができる」という内容にしました。

投資経験ゼロの人でもわかるように、専門用語はなるべく使わず、わかりやすく解説しました!

- 投資経験ゼロの人でもわかる、NISAや投資の基礎知識

- メリットやデメリット

- 誰でもできる投資と、その根拠

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓この記事の動画版はこちら!

新NISAって何?

ここでは、以下のような疑問に答える知識について解説していきます。

- 「NISA」とか「新NISA」って聞いたことあるけど、一体なんなの?

- メリットやデメリットは何?

NISAとは

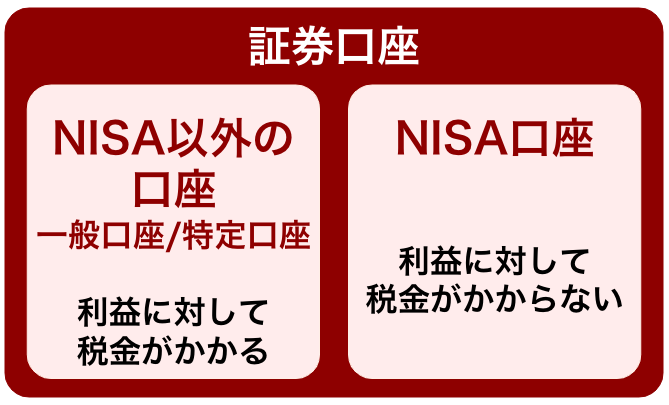

NISA(ニーサ)とは「投資で得た利益に対して税金がかからない」という制度です。

証券口座を作ってNISAを始めると、自分の証券口座には↓の2つの枠が作られます。

- NISA以外の口座(一般口座や特定口座)

- NISA口座

NISA口座で投資をすれば、利益に対して税金がかかりません。

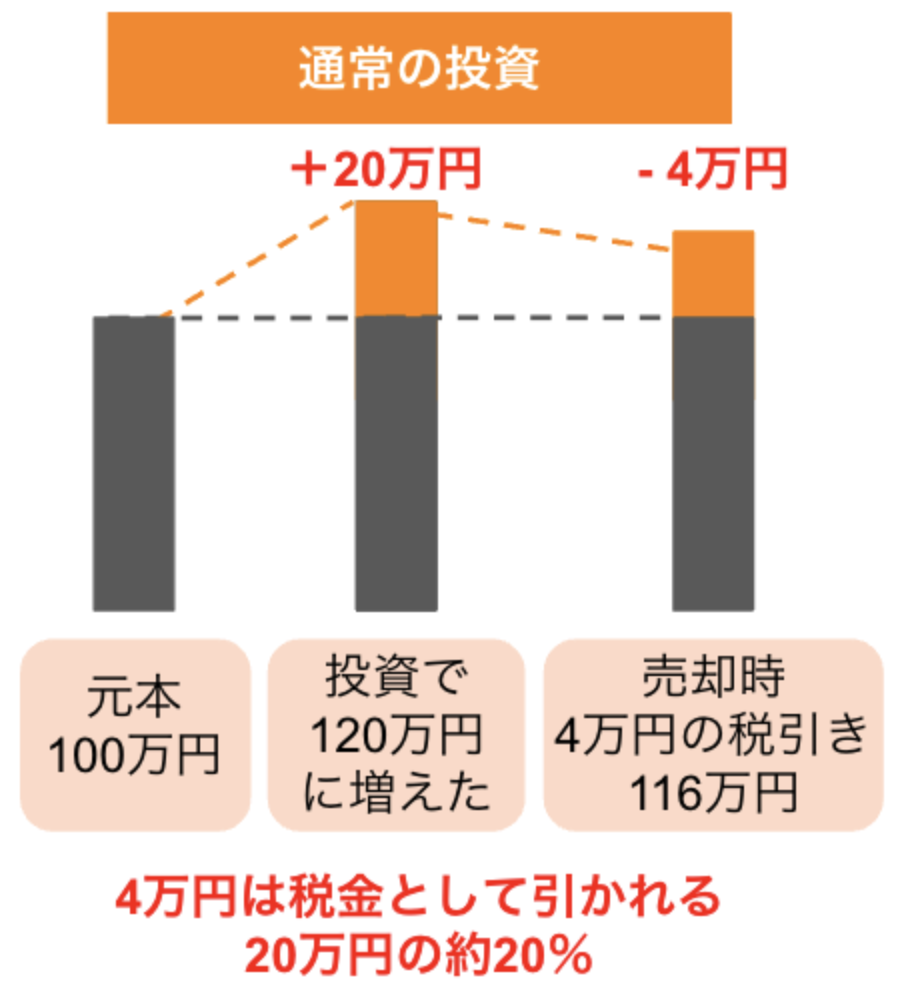

普通に投資をすると、投資で得られた利益に対して約20%課税されます。

↓例えば、投資で20万円増えても、その20万円に約20%の税金がかかるので4万円が引かれます。自分の手元に来る利益は16万円です。

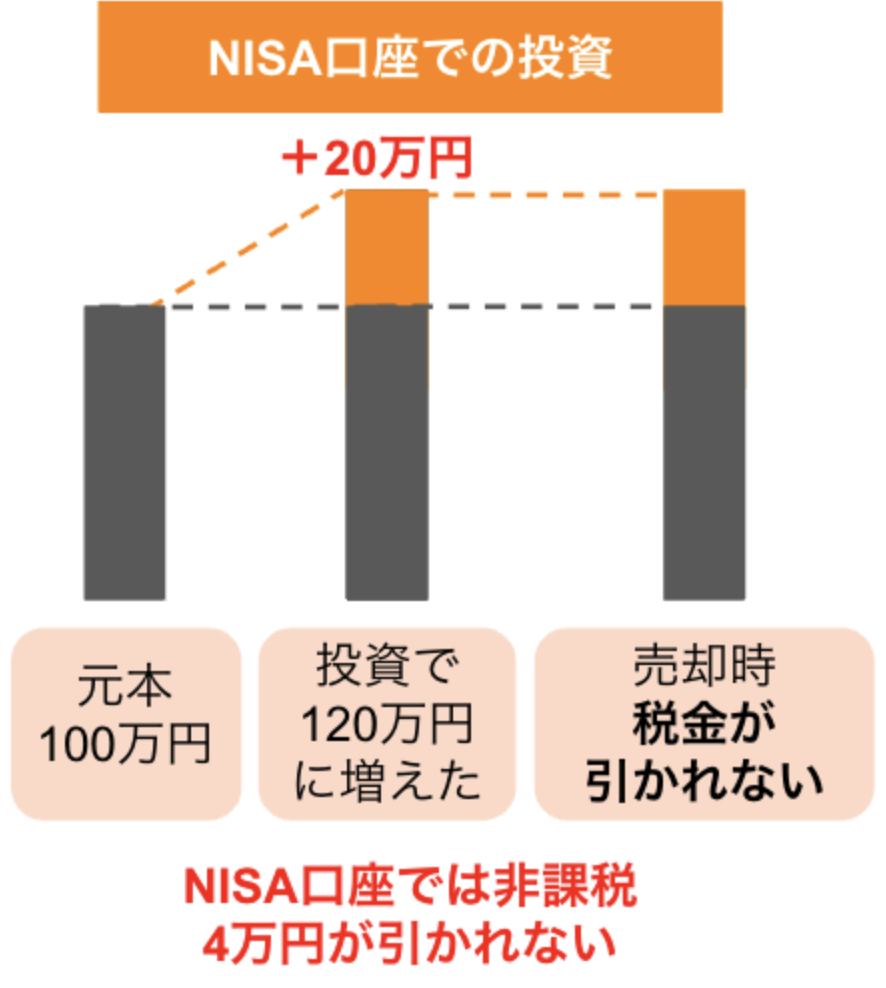

↓のようにNISAであれば、20万円増えた利益に対して税金がかかりません。

通常は4万円が税金として引かれてしまいますが、NISAなら利益の全額が自分の手元に来ます。

ということで、NISAは超お得な非課税制度です。

NISAでは、「利益に対する税金が非課税になる」というメリットがあります。

しかし、利益が出なければこのメリットも意味がありません。

つまり、ちゃんと利益が出るような、初心者でもできる合理性の高い投資をするのが大事です。

※初心者でもできる合理性の高い投資法が何なのか?や、合理性が高いと言える理由については記事の後半「インデックス投資が合理的である理由」で解説しています。

新NISAとは

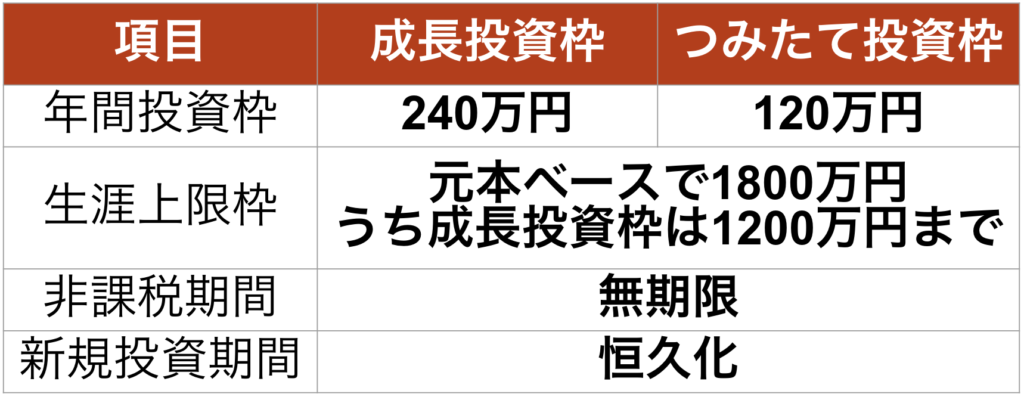

新NISAは2024年1月から始まりました。以下のような内容です。

- つみたて投資枠:年間上限が120万円

- 成長投資枠:年間上限が240万円

- 生涯投資枠:元本ベースで1800万円(うち成長投資枠は1200万円まで)

- 非課税・新規投資期間:無期限

この表だけだとイマイチよくわからない…

という方のために、具体例を用意しました。以下です。

- 初心者向け投資信託を、月100円〜月10万円を積立したい人

→つみたて投資枠で月◯万円を積立すればOK

- 初心者向け投資信託を、月10万円を超える金額を積立したい人(月30万円まで)

→「つみたて投資枠月10万円」+「成長投資枠月20万円まで」でつみたて - つみたて投資枠では買えない、日本株(トヨタなど)、米国株(Appleなど)、投資信託を買いたい人

→成長投資枠で投資(年間240万円まで)

→もちろん同時に「つみたて投資枠で投資信託を購入」もできる

つみたて投資枠の対象商品は、以下のような内容になっています。

つみたて投資枠の対象商品は、長期・積立・分散投資に適していると金融庁が定めた要件を満たす投資信託に限定されています。

2024年1月4日時点で280本の投資信託が対象です。

国内公募投資信託(証券会社などで購入できる、公に募集がかかっている投資信託)は約6,000本あります。その中から、

- 比較的低コスト

- 初心者でも成果が出やすい、合理的で再現性のある投資内容

- 長期での資産形成に適した内容

である投資信託を厳選した結果、つみたて投資枠対象商品は280本になったというわけです。

NISAのメリットは、以上のように「つみたて投資枠対象ファンドが、厳選された優良ファンドであること」とも言えます。

また、生涯投資枠は元本ベースで1,800万円までです。

- 月5万円積立をする人の場合

- 5万円×12ヶ月×30年=1800万円なので、30年続けると、元本は1,800万円になる

- 30年以降は、生涯投資枠がいっぱいのため新規投資ができない

- ただし、売却をすれば次の年に枠が復活する

1,800万円までなら生涯非課税で投資ができます。

「生涯非課税」というのも大きなメリットです。つみたて投資枠の対象ファンドになっている、米国株や全世界株インデックスの平均年率リターンは6〜7%です。年率5%のリターンは期待しても良いでしょう。

※「インデックスとは何か?」についてこの記事の後半「インデックス投資って何?」で解説しています。

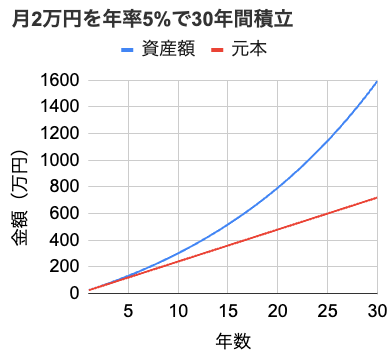

↓は、月2万円を年率5%で30年間積立した場合の資産額です。

30年後には

- 元本は720万円

- 資産額は1,595万円(2.2倍に!)

という結果に。このように、つみたて投資枠対象の投資信託では、その多くが「時間をかければ雪だるま式に資産が増える可能性が高い」ものになっています。

年率で見ると「たった5%か…」と思うかもしれませんが、長期になればなるほどそのパワーは凄まじいです。

制度の大枠は以上です。

なぜ投資をする必要があるの?

そもそもなぜ投資をする必要があるの?貯金だけで十分なんじゃないの?

この疑問に対する回答は以下です。

- 老後などのライフイベントのために、まとまった資金を用意する必要がある

- 物価が上がる傾向にあるため、貯金だけでは不十分になってきている

- 自分が働いて貯金する「1馬力」よりも、投資によってお金に働いてもらう「2馬力」の方が効率が良い

①については皆様ご存知の通りですので、②③について順番に解説していきます。

物価が上がっているから

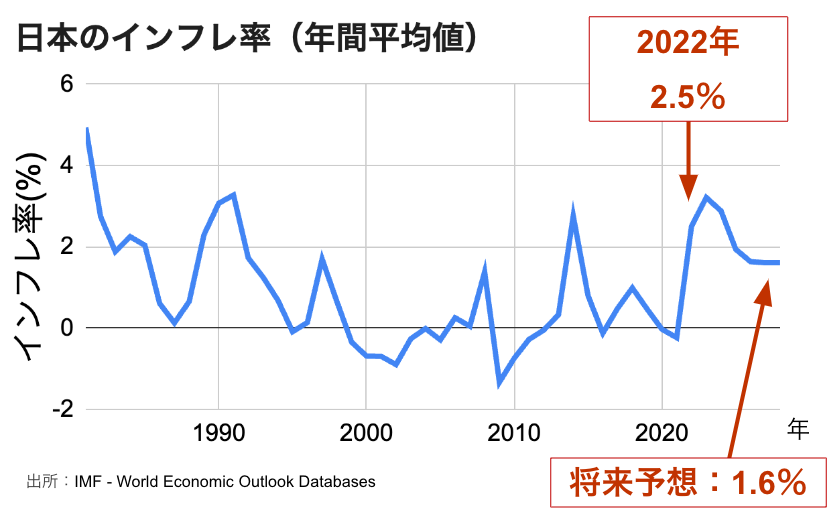

↓このデータは日本のインフレ率です。

インフレ率とは、モノやサービスの価格の上昇率のことです。「あらゆるモノやサービスの値段が、去年と比べてどれだけ値上がりしたのか?」を平均した値が「インフレ率」です。

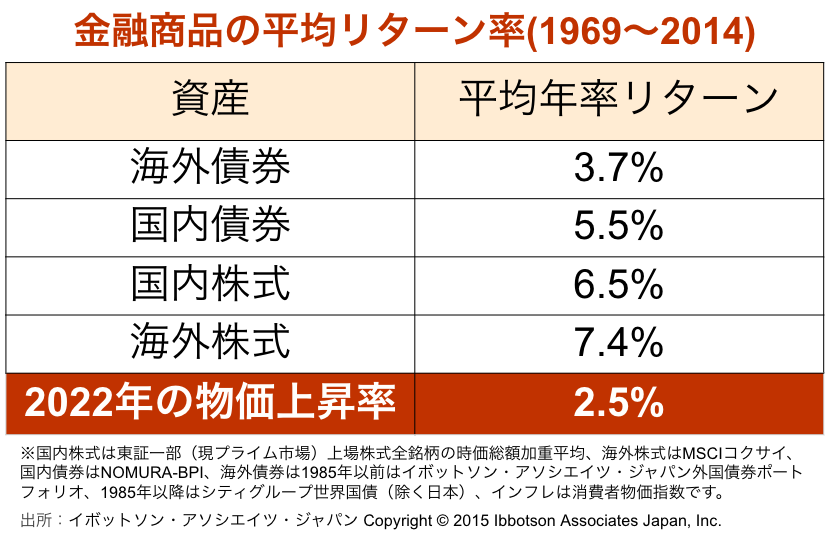

例えば、2022年のインフレ率は2.5%。

2022年1月に1,000円だったものが、2022年12月に1,025円になったということです。

1,000円を貯金していても、1,000円だったモノが翌年に1,025円になるため、1,000円では購入できません。

つまり、インフレの時は現金の価値が下がります。

インフレの逆がデフレです。

デフレとは、物価が下落する現象のこと。

例えば、去年1000円だったものが今年900円に値下がりした(デフレ)とします。

去年に1000円を貯金していれば、今年も1000円のままです。それに対し、モノは900円の価値になっています。

つまり、デフレの時は現金の価値が上がります。

1990年代後半〜2020年までは、日本はデフレ時代でした。つまり、ある意味今までは貯金が正解だったわけです。

でも、インフレ時代が来たことによって、現金の価値が下がるようになってしまいました。

インフレへの対処として、貯金だけでなく「インフレに強いとされる資産を持つこと」が挙げられます。

↓債券や株式の期待リターンです。

このように、インフレ率以上の期待リターンである資産に投資をすれば、インフレに対処できます。

新NISAでは株式投資の一種である「インデックス投資」がオススメされています。

しかし、投資は元本保証ではありません。

- 元本保証ではないのに、投資をしても大丈夫なの?

- なぜインデックス投資なの?

- インデックスって何?

といった疑問については、この後の「インデックス投資って何?」で回答します。

お金に働いてもらう方が効率が良いから

仏経済学者トマ・ピケティは、過去200年間の世界中の税務統計を集めて、その結果「r>g」という大発見をしました。

- 過去200年間、世界全体で資本収益率(r)は経済成長率(g)を常に上回っていた

- r(資本収益率)は常に4~5%

- g(経済成長率)は常に3~4%

- つまり、過去200年の間常に資産収入(r)>労働収入(g)だった

- 働いて稼ぐよりも資産運用の方が効率が良い

私たち労働者が投資をしなければ、資産家と労働者の差は開いていくばかりです。

さらに、新NISAで話題になっている初心者向けの投資信託(インデックス投資)は、手間暇をかける必要がありません。

ですので、

- 労働者として働き、収入を得る

- 投資により、お金が働いてくれる(利益を生み出してくれる)

という形で、

- 手間をかけずに

- 効率よく2馬力で

資産形成を行うことができます。

インデックス投資って何?

ここでは、以下の疑問に答えていきます。

NISAでよくおすすめされている、全世界株とか米国株って何?

インデックス投資って何?

インデックス(指数)に連動する運用成果を目指す投資手法。

- MSCI ACWI(オール・カントリー・ワールド・インデックス):世界の企業約3000社に投資ができる。

- S&P500:アメリカの主要企業500社

- TOPIX:東証株価指数

- 日経225:日経平均株価

などが代表的な指数。

インデックス投資は「市場平均の投資」とも言われています。

例えば、全世界株インデックスファンドは以下のようなイメージです。

全世界株インデックスファンドの場合、世界の数千社に分散投資ができます。

例えば、特定の国や企業が財政破綻しても、自分の資産への影響を減らす事ができます。

一方で、どの国や企業が伸びるのか予想をすることもなかなか難しいです。そのため、投資先の地域を分散することで、より安定的に世界経済の成長の果実を得ることが期待できます。

↓つみたて投資枠&成長投資枠対象のおすすめファンドです。

- eMAXIS Slim全世界株式(オール・カントリー)

- eMAXIS Slim米国株式(S&P500)

下記のような投資信託も低コストで優良です。

- SBI・V・S&P500インデックス・ファンド

- SBI・V・全世界株式インデックス・ファンド

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

リスク低めが良い方はこちら。リターンも低くなります。

- たわらノーロード バランス(8資産均等型)

- たわらノーロード バランス(堅実型)

- たわらノーロード バランス(積極型)

- たわらノーロード バランス(標準型)

- eMAXIS Slim バランス(8資産均等型)

インデックス投資が合理的である理由

投資には様々な種類がありますが、

- 教科書的な基本を抑えた投資手法

- 誰でもできる(再現性が高い)と言われている投資手法

- 現在最も合理的と言われている投資手法

以上の3つを満たす最強の投資は、以下です。

- コストが低い(年率0.3%以下)

- 全世界株・米国株インデックスファンドを選ぶ

- 無理のない金額を積み立てる

- 15年以上保有し続ける

- 短期での売り買いはしない

インデックス投資は初心者でも勝てる可能性が高く、最も合理的だと言われています。

- 全世界株・先進国株・米国株インデックスは、過去データ上は15年以上保有すれば、マイナスになったことはなかった

- 手間がかからない

- コストが低い傾向にある

- プロの投資マネージャーでも、9割はインデックス投資に勝てない

つみたて投資枠対象ファンドの8割以上はインデックス型の投資信託です。

それは、こういった過去データや傾向を踏まえて、「インデックス投資を長期運用するのが、素人もプロ並みの利益を出せる方法なのだ」という事がわかっているからです。

その根拠について、以下の4つを順番に解説していきます。

200年以上、暴落しても必ず回復して右肩上がりになった

NISAでは米国株や全世界株などのインデックス投資が話題になっていますが、それは最も合理的で、かつ再現性が高いと言われているからです。

その理由の1つが

- 短期的な予測はできないが、世界は長期的には経済成長していくだろう

- 経済成長によって株価も上がっていくだろう

と考えられているからです。

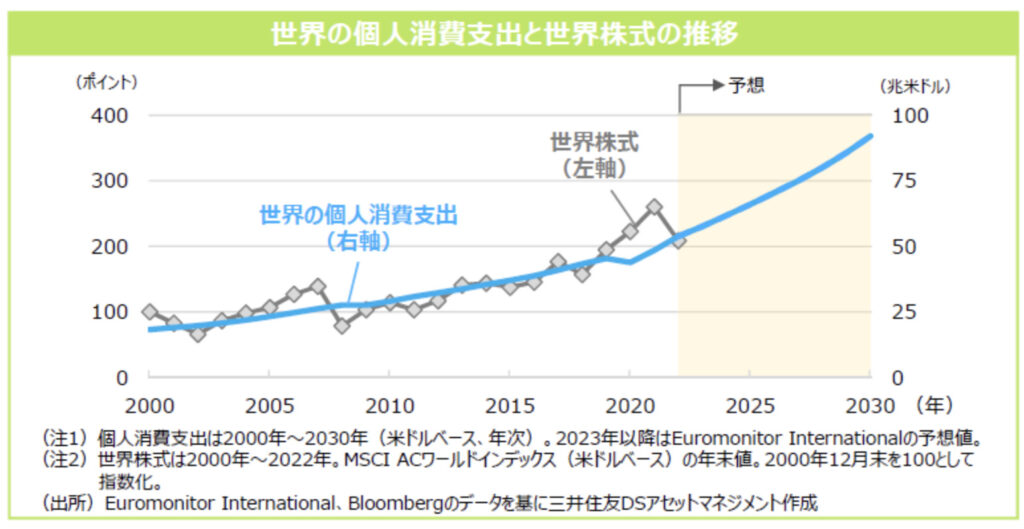

以下の図は、

- 世界の個人消費支出

- 世界株式

の推移をグラフにしたものです。

上記のように、経済成長と株価は似た動きをすると言われています。

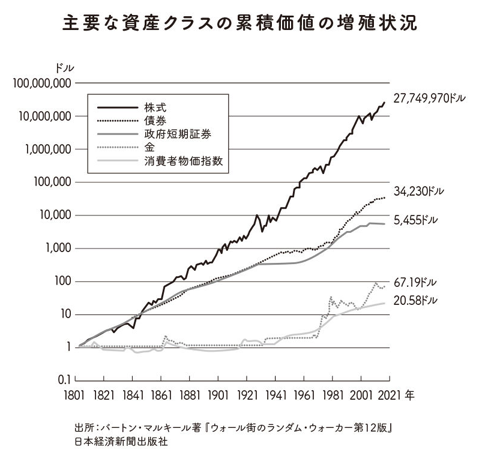

さらに下記はアメリカの「株式、債券、短期証券、金、消費者物価指数」の200年の推移です。

200年間の間、以下のような出来事がありました。

- 世界大恐慌

- 第二次世界大戦

- 朝鮮戦争

- ベトナム戦争、オイルショック

- ITバブル崩壊

- イラク・アフガニスタン戦争

- 世界金融危機

このような出来事によって、200年間で一時的に数ヶ月〜2年間ほど株価が下がることはあっても、その後必ず回復してきました。その結果、200年間で株価は2800万倍になりました。

なぜなら、長期目線では世界経済が成長して、世界全体の富自体が増えてきたからです。

今後も世界が豊かになり続けると考えるのであれば、

米国株インデックスや全世界株インデックスへの投資で、長期投資によってリターンを狙えそうです。

ただし、短期的な暴落には覚悟が必要です。あくまで長期で保有できる資金を投資するのが大事ですね。

ここまでのまとめ

- 短期的な下落はあるが、長期で株式を持てば経済成長とともに右肩上がり

15年保有すればプラスになる可能性が高い

先ほど説明した通り、短期的な暴落には覚悟が必要です。

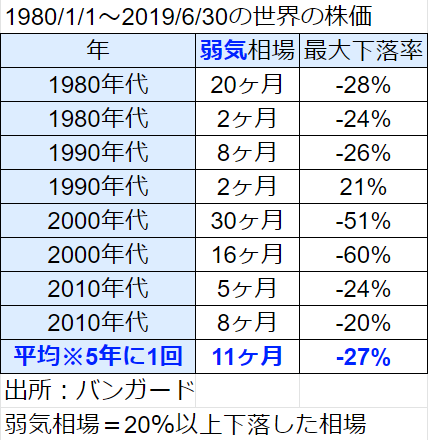

過去データから、平均5年に1回は20%以上の下落が起きています。そのため、このくらいの下落は覚悟しつつ、長期投資をするのが良いと言われています。

↑の表のように、下落はよくあることです。なので一般的には以下のように言われています。

- 月の生活費3〜6ヶ月分を貯金してから投資をしよう

- 5年以内に必要なお金は、投資ではなく貯金で用意しよう

- 「60%下落しても投資を続けられる」と思える、無理のない金額を投資しよう

「下落はあるけど長期では右肩上がり」って言われても…

何年持ち続ければ良いの?

過去データでは、15年以上の保有で必ずプラスのリターンになりました。

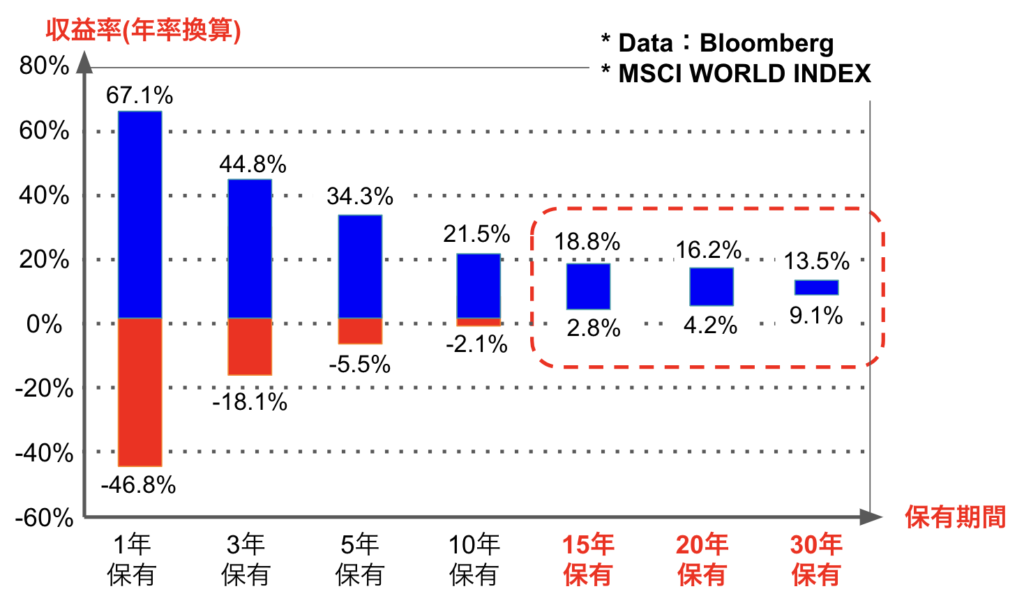

以下は先進国株インデックス指数の1969年~2012年のデータです。米国株や全世界株も大体同じ傾向になるので、今回は先進国株のグラフで説明します。

15年間保有した場合は、年率のリターンは「+2.8%〜+18.8%」です。一番成績が悪かった15年を切り取っても、年率2.8%というプラスの結果なんです。

- 1年保有の場合

- 最高の1年:資産が1.7倍

- 最悪の1年:資産は0.5倍

- 15年保有の場合

- 最高の15年:資産が13倍

- 最悪の15年:資産は1.51倍

広く分散されたインデックス投資であれば、

- 短期で見れば下落することもある

- 長期で見れば世界経済の成長の果実を受け取れる可能性が高い

ということです。

これが「15年以上保有しよう!」とよく言われている理由です。

逆に、10年以下の保有だとマイナスになる可能性も十分にあります。例えば5年後に必要な結婚資金・子供の学費などは投資ではなく貯金で用意しましょう。

ここまでのまとめ

- 短期的な下落はあるが、長期で株式を持てば経済成長とともに右肩上がり

- 全世界株・米国株・先進国株インデックスは、15年以上保有すればプラスになる可能性が高い

- 下落はいままで5年に1回あった

ベストの5日間を逃すと、50%近く損をする

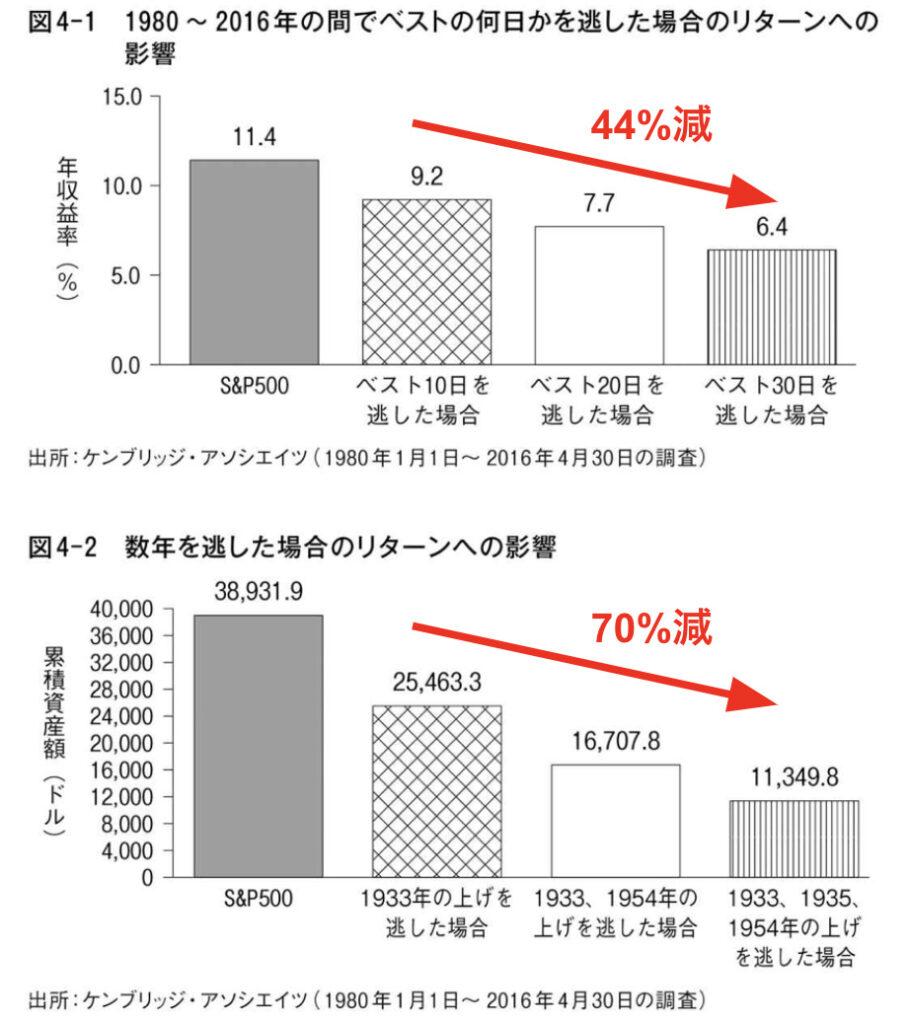

S&P500とは、米国企業を幅広く代表する約500の企業が採用されているインデックス指数です。日本でも米国でも大人気の指数ですね。

そんなS&P500の1980年〜2016年の36年間のリターンを調査した結果がこちら。ベスト30日間を逃すと、リターンは年率6.4%に低下します。

他にも、以下のような調査結果もあります。

- 72年間のうちの5日間のベストの日を逃すと、配当を再投資しない場合、複利で50%近く損をする。

- 過去112年間で10日のベストデーを逃しただけで、この間の利益の3分の2を失う。

引用:チャールズ・エリス. 敗者のゲーム[原著第8版] (Japanese Edition) (p.5). Kindle 版.37ページ

「ベストのリターンが出る5日間はいつ来るのか?」はほんの一握りの天才以外には予想できません。

そういう予想ができないからこそ、私たち凡人にとって大事なことは「コツコツ積立投資をする」ということです。

タイミングを読まず、月に一回、一定の金額を積み立てていくのがベターです。

↓引用元の本です。世界累計100万部を超えるロングセラーの最新版。損する可能性を減らせる、一番大事な基本がわかります。

気になった方は試し読みしてみてください!

ここまでのまとめ

- 短期的な下落はあるが、長期で株式を持てば経済成長とともに右肩上がり

- 全世界株・米国株・先進国株インデックスは、15年以上保有すればプラスになる可能性が高い

- 下落はいままで5年に1回あった

- タイミングを読んでも当たらないため、淡々と積立投資

コストが高いファンドを買うとかなり損する

インデックスファンドは、運用のために手数料がかかります。そういったコストが高いファンドは、正直…ぼったくりです。

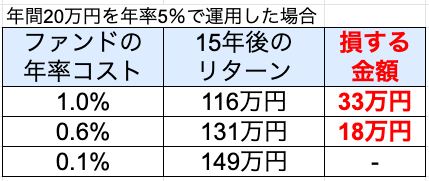

こちらは、年間20万円を投資して年率5%で運用した場合に得られるリターンです。ファンドの年率コストが0.1%、0.6%、1.0%の場合で計算しました。

年率コストが0.1%の場合を基準にすると、コスト1.0%の場合はリターンが33万円減ります。コスト0.6%の場合はリターンが18万円減ります。

つみたて投資枠対象の商品でも、「ファンドの中身は同じなのにコストが高いもの」というのがあります。

なので、コストが年率0.3%以下くらいのインデックスファンドを選んだ方がより高いリターンを得られます。

- eMAXIS Slim米国株式

- eMAXIS Slim全世界株式

ここまでのまとめ

- 短期的な下落はあるが、長期で株式を持てば経済成長とともに右肩上がり

- 全世界株・米国株・先進国株インデックスは、15年以上保有すればプラスになる可能性が高い

- 下落はいままで5年に1回あった

- タイミングを読んでも当たらないため、淡々と積立投資

- コストが低い優良ファンドを買う

株価の未来は分からないが、コストの低さは未来も続く

以上のように、長期でインデックス投資をやることの合理性は、過去のデータからわかると思います。

いやいや、過去の成績が良かったからといって今後も良くなるとは限らないんじゃ?

その通りです!

未来の株価は誰にもわかりません。期待値としては「全世界株・米国株インデックスを長期保有する」が最適解ですが、「15年以上保有ずれば絶対にプラスになるよ!」とは言えません。

一方で、貯金のみの資産形成はかなり厳しいのが現実です。

2022年の日本の物価上昇率は2.5%。2021年に比べて物の値段が平均で2.5%上がりました。しかし、銀行に貯金をしても、金利は年率最大0.3%程度。

インデックス投資の期待リターンは年率6%〜7%なので、インデックス投資であれば物価上昇に耐えられます。

インデックス投資のさらなる強みが「手間がかからない」「コストが安い」ことです。

投資をしなければ厳しいと言われる現状で、さまざまな投資商品があって迷う方も多いと思います。

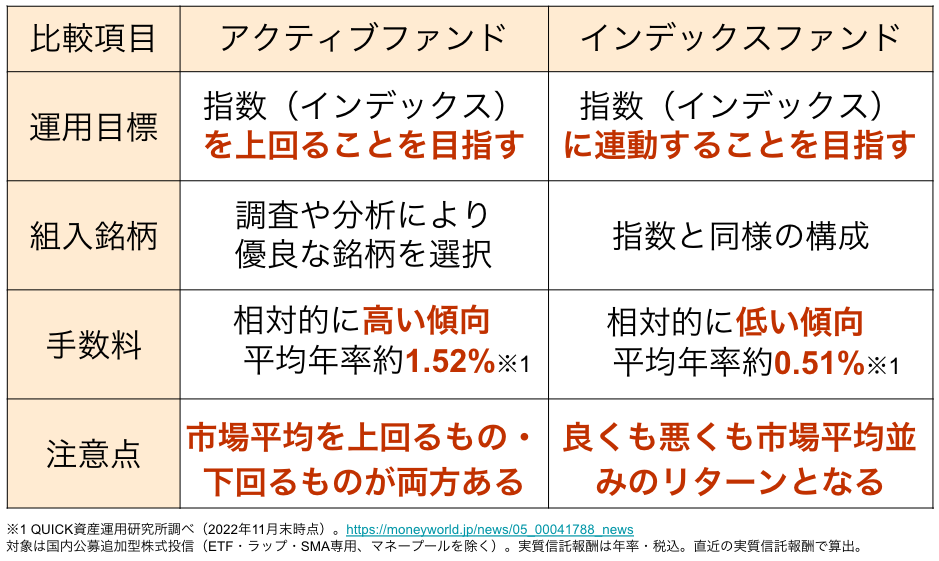

他にも「市場平均を上回るリターンを目指す投資」としてアクティブ投資と呼ばれるものもあるのですが、こちらは投資会社の人たちの手間がかかるため、コストが高いです。

その上、アクティブ投資はインデックス投資にほとんど勝てないという実情があります。

毎年3分の1のアクティブ・マネジャーしかインデックスに勝てない。さらに、1年間勝ったアクティブ・マネジャーでも、翌年も勝てている人は、ほとんどいない。15年間のプロのマネジャーの成績を見ると、90%はインデックス投資に及ばない。

引用:チャールズ・エリス. 敗者のゲーム[原著第8版] (Japanese Edition) (p.5). Kindle 版.

つまり、インデックス投資も今後は分からないけど

🌀物価上昇で貯金だけでは資産形成が難しい

🌀アクティブ投資は勝率が低く、コストが高い

という現実があるので、

- 投資をやらないよりも

- 低コストの優良なインデックス投資を

- 無理のない範囲でやった方がましなんじゃないか?

ということですね。

証券口座の口座開設をしよう

具体的な新NISAの始め方は、以下の手順です。

- 証券口座の口座開設をする(同時にNISAを申し込む)

- NISA口座で投資信託を購入する(積立設定)

まだ証券口座の開設をしていないという方には、以下の動画・記事を見ながらご自分のスマホやパソコンで操作をすれば、口座開設・入金・新NISAのつみたて設定が完了します。

↓ぜひ参考になさってください。

↓その他、人気の高い記事です。