こんにちは!ふゆこ(@fuyuko190)です。

私は4年前から積立NISAを開始し、年収350万円・貯金40万円から資産1000万円を達成した方法について「節約オタクふゆこ」チャンネルで発信しています。

今回のテーマは「下落時の対策」です。

最近、日本株も米国株も下落しています。そんなニュースを見ると、以下のように不安になる方もいますよね。

- 本当にこの投資で合ってるの?(全世界株で良いのか?S&P500で良いのか?等)

- 投資をやめた方が良いの?(積立継続大丈夫?売却した方が良い?)

- この投資金額で大丈夫?

- 一時的な下落でしかなくて、この後上がるよね?

この記事は2024年5月に書きましたが、仮に2040年に読んでも当てはまることが書いてあります。後からこの記事を読んだ方もご安心ください。

ということで、この記事では以下の解説をしながら初心者さんの不安を解決していきます。

- 下落時は損切りした方が良いの?

- 下落時にやるべきことは?

投資をやるなら、人気No.1とNo.2のSBI証券と楽天証券がオススメです。初心者が投資をやるなら、このどちらかにしておけばまず間違いはないと言われています。

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓この記事の動画版はこちら!

NISAは損切りすべきなのか?

結論、損切りしないほうが良いです。

実際私は新NISAでの積立を継続中です。今後も株価の上下や円高・円安に関係なく積み立てていきます。

より正確には、以下が初心者でもプロ並みの成績を出す方法だと言われています。

- 「損切りしなくても良い金額」=「無理のない金額」を投資する

- 低コストの全世界株インデックスファンドを

- 15年以上の長期で持ち続ける

↓こちらは、過去1年間の先進国のインデックス指数です。2024年3月ごろから下落しています。

さらに、「株価大幅下落で新NISA『損切り民』が続出?」というネット記事も出ました。

こういったニュースが出ると、「損切り」「大損」「新NISA辞めました」などのパワーワードを使ってバズりを狙う人が出てきます。

こうなると、本当に損切りした人が一人しか居なかったとしても、情報だけどんどん膨れ上がって、各種SNSや雑誌などで取り上げられるようになっていきます。

そして、不安になる投資初心者さんがどんどん増えてしまう、という悪循環が生まれます。

対策は、「正しい知識をつけること」です。

そもそもなのですが、タイミングを読んで損切りをするような投資手法は以下の理由で万人におすすめできるとは言えません。

- 初心者が堅実な資産形成をするための手段として、適切とは言えない

- そもそも、プロの投資家でも「インデックス投資×長期保有」に9割勝てないというデータがある

毎年3分の1のアクティブ・マネジャーしかインデックスに勝てない。さらに、1年間勝ったアクティブ・マネジャーでも、翌年も勝てている人は、ほとんどいない。15年間のプロのマネジャーの成績を見ると、90%はインデックス投資に及ばない。

引用:チャールズ・エリス. 敗者のゲーム[原著第8版] (Japanese Edition) (p.5). Kindle 版.

では次に、下落時にやるべきことを解説します。

下落時こそやりたいこと

下落時の「あるある」な不安は以下です。

- 本当にこの投資で合ってるの?(全世界株で良いのか?S&P500で良いのか?等)

- 投資をやめた方が良いの?(積立継続して大丈夫?売却した方が良い?)

- この投資金額で大丈夫?

- 一時的な下落でしかなくて、この後上がるよね?

この不安を解消する、下落時にやるべきことを解説していきます。

- 投資の大原則を知る

- リスク許容度を再確認

- 5つのルールを知る

- 下落に対する知識をつける

①投資の大原則を知る

投資の勉強を始める前、私は投資に対して以下のようなイメージを持っていました。

- 投資にはリスクがあるから、絶対の正解はないし、各自で考えてやるしかない

- でも、自分には知識がないし、投資の勉強なんてできる気がしない

- だから、自分が投資をしても損をするに決まっている

同じようなイメージを持っている方は多いはずです。

このイメージはある程度正しいのですが、だからと言って「資産が増える可能性が高い、誰でもできる手法」が無いわけではありません。

実は「万人にとって最適な投資内容は何?」という問いには、すでに明確な答えがあります。

この記事での「最適な投資」「効率的な投資」の意味は「リスクに対するリターンが大きい投資」のことです。

- 【非効率的な例】100万円を投資して「日々の値動きは±50万円で、1年後の期待リターンは1円です」と言われたら「割に合わないな」と思いますよね。

- 【効率的な例】100万円を投資して「日々の値動きは±1円で、1年後の期待リターンは10万円です」と言われたら「かなりお得だ!」と思いますよね。

- リスク(値動き)に対するリターン(値上がり)がより大きい場合に、「効率的な投資」「効率的なポートフォリオ」と呼びます。

↑の【効率的な例】に挙げたような投資商品があれば、やりたいですよね。

その答えが、研究によってかなり明らかになっているのが現状です。なのでそれをやれば良いだけです。

こういった、効率的な投資に関する研究はかなり前からされており、元々の理論は1900年まで遡ります。

1900年に、「市場価格は予測不可能である」という前提のもと、フランスの数学者ルイ・バシュリエが「投機の理論」というタイトルで博士論文をまとめました。

その後、1950年〜1970年ごろに現代ポートフォリオ理論(MPT)の研究が進みました。現代ポートフォリオ理論(MPT)は1990年にノーベル経済学賞を受賞した、かなり有力な理論です。

現代ポートフォリオ理論(MPT)によると、最適な投資方法は以下です。

- 【投資比率】無リスク資産(国債や現預金)とリスク資産(株式などへの投資)の比率は、各個人それぞれのリスク許容度に応じて決める

- 【投資内容】どのような株式ポートフォリオを保有すれば良いか?については、誰であっても最適なのは市場ポートフォリオ

市場ポートフォリオとは、株式市場全体の縮小コピーをそのまま買うことです。要は、これは全世界株インデックスファンドのことです。「eMAXIS Slim全世界株式」が低コストで人気ですね。

- 世界の先進国・新興国株式を、世界で買われている割合そのまま(時価総額加重平均)で購入できる

- 世界の株式市場全体の時価総額のうち約85%をカバーしている

- 残りの約15%は「フロンティア株」(クウェート・カタール・ベトナムなど)

- 気になる人はフロンティア株投資信託も15%保有すれば、より本来の市場ポートフォリオに近づく

つまり要するに、やるべきことは以下のみです。シンプルですね。

- 【投資比率】リスク許容度に応じて、貯金額と投資額の比率を決める

- 【投資内容】全世界株を買う

注意点として、現代ポートフォリオ理論(MPT)は「効率的市場仮説」を前提としています。

逆にいうと、効率的市場仮説が成り立たないのであれば、現代ポートフォリオ理論(MPT)も成り立たない(全世界株は最適解ではない)と言えます。

現在の株価は、将来に対するあらゆる情報を織り込んだ上で形成されており、世間にある情報をもとに恒常的に利益を上げることはできないという考え方。

- 市場参加者は証券価格に関する情報を瞬時に全て利用し、合理的な投資判断をしている

- 特定の手法によって儲かるような機会があれば、すでにその手法で特定の証券は購入され、最適な価格に調整されているはず

- なので、それ以上は特定の手法で儲けることができないはず

極端な例が以下です。

- 現実が効率的市場仮説と全く同じであれば、最も効率が良いのは市場ポートフォリオ(全世界株)ということになる。

- 現実が効率的市場仮説に全く沿わないのであれば、市場ポートフォリオは他の多くのポートフォリオよりも効率が悪いということになる。

近年の研究では、「現実の市場は効率的市場仮説にかなり沿っているが、100%沿っているわけではない」という見解が一般的です。

ふゆこ個人の意見としては、現実のうち9割は効率的市場仮説に沿っている(=全世界株が9割最適)のではないかと考えています。

- アクティブ投資はインデックス投資に9割勝てないが、1割は勝っている(1割の分、効率的市場仮説は現実と合っていない)

- インデックス投資以上の成績を出している、アクティブ投資家もいる

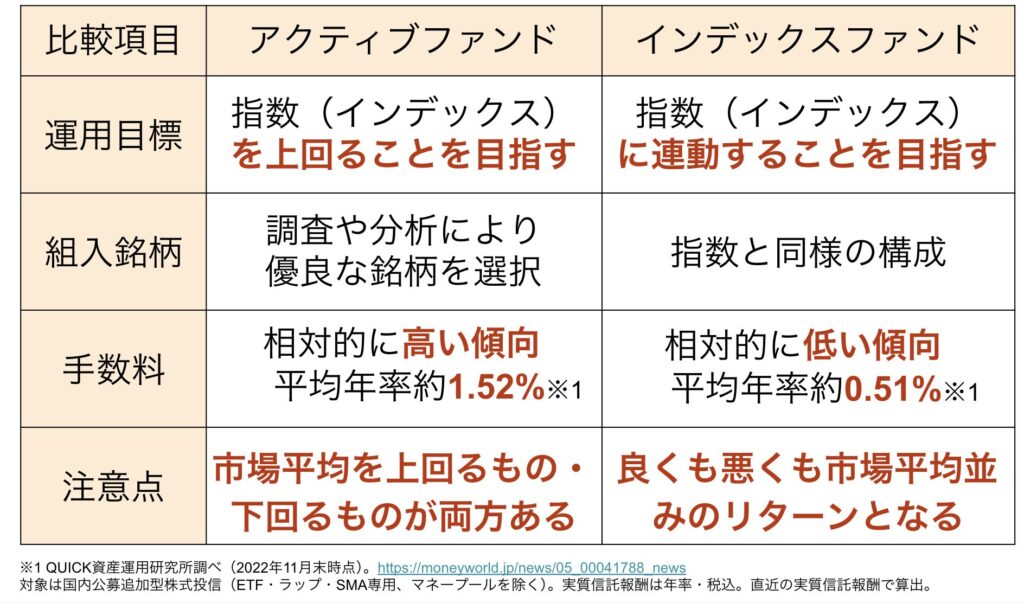

「アクティブやインデックスって何?」という方向けにインデックス投資とアクティブ投資の比較表を載せておきます。

ですので、正確には「全世界株インデックスへの投資は、かなり最適解に近い」「しかし、厳密には最も効率的というわけではなさそう」というのが最新の研究から言えることです。

全世界株インデックスよりも効率的なポートフォリオは、存在します。しかしそれを探すのはかなり難しいです。

🌀証券投資理論の勉強が必要

🌀分析に多くの時間がかかる

感覚的には全世界株インデックスは95%最適解であり、それ以上の5%を求めると難易度が高いです。(この95%という数値に根拠はなく、感覚的な数字です)。

なので、片手間で資産形成したい多くの投資初心者にとっては、

- 理論的な裏付けは完璧ではないが、かなり確実性が高い

- 低コストの投資信託が用意されており、投資しやすい

という2つの観点から、全世界株インデックスが最適解だろうというわけです。

長々と書きましたが、まとめると以下の2点だけです。

- 【投資比率】リスク許容度に応じて、貯金額と投資額の比率を決める

- 【投資内容】全世界株を買う

ですので、「本当にこの投資で合ってるの?(全世界株で良いのか?S&P500で良いのか?等)」という不安に対しての答えは以下です。

- 全世界株インデックスに投資している人の場合

- 現代ポートフォリオ理論に即しており全く問題ない

- コスト(信託報酬)が年率0.2%以上であれば、低コストの投資信託に乗り換えよう

- S&P500に投資している人の場合

- 現代ポートフォリオ理論に完全に即している投資先ではないが、広く分散されたインデックスであり、理論的・経験的に認められている

- 国際分散できていない点を理解しているのであれば、問題ないはず

- コスト(信託報酬)が年率0.2%以上であれば、低コストの投資信託に乗り換えよう

インデックスファンド以外へ投資している人の場合、あなたは時間と労力をかけた勝負に参加しているということです。

理解した上でやるのは否定しませんが、理解しないままこの勝負に参加してしまっている方は多いのではと感じています。

仕事としてやるならともかく、プライベートの時間を削ってまでやることでしょうか?人生はいつか終わりますので、時間の使い方をもう一度考えても良いかもしれません。

その上で、「投資が楽しいからやりたい」ということであれば全く否定しません。私も投資の勉強は好きで楽しいと感じています。

②リスク許容度を再確認

下落時に「この投資金額で大丈夫?」と不安な方は、以下のプロセスで考えてみてください。

「①投資の大原則を知る」でも書きましたが、貯金額と投資額のバランスも大事です。

- 【投資比率】リスク許容度に応じて、貯金額と投資額の比率を決める

- 【投資内容】全世界株を買う

投資額が最適かどうかを知るために、リスク許容度を再確認しておきましょう。

新NISAやiDeCoの紹介では、よく「リスク許容度の範囲内で投資をしよう」と言われています。

投資家の許容できるリスクの範囲のこと。

資産運用で発生する損失を1年間でどの程度受け入れられるかの度合いのこと。

水瀬ケンイチさん著「お金は寝かせて増やしなさい」では、リスク許容度を知る方法について以下の4つを提案しています。

- 年間の貯蓄可能金額の範囲内

- 夜ぐっすり眠れるかどうか

- GPIFが負っているリスクの範囲内

- 株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

1個ずつ解説していきます。

年間の貯蓄可能金額の範囲内

年間100万円貯金ができる人であれば、投資での損失が年間100万円までなら最悪の事態でもカバーできる、ということです。

皆様はどうでしょうか?年間何万円を貯金できていますか?

夜ぐっすり眠れるかどうか

資産がその分減っていてもぐっすり眠れるかどうか?ということですね。

私の場合、コロナショックで-30%の下落がきてもスヤスヤ寝ていました。

皆様はどうでしょうか?

何万円(何%)の損失でも、ぐっすり眠れるでしょうか?

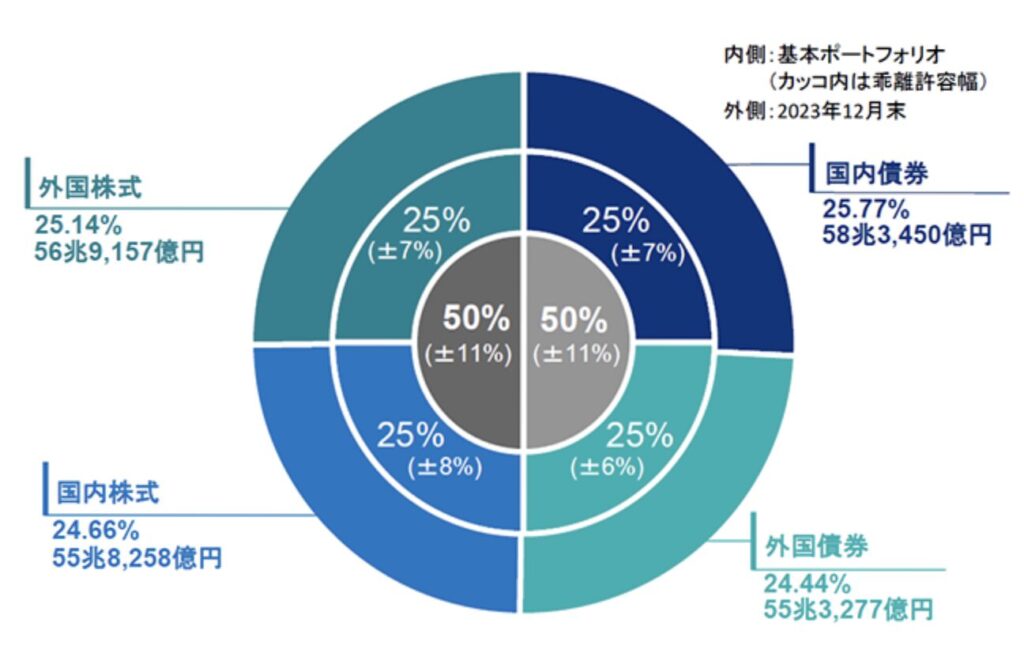

GPIFが負っているリスクの範囲内

公的年金の一部は、GPIFという機関によって資産運用されています。

GPIFは国民の大切な年金を使ってます。ですので

- できるだけ安全で効率的な運用がされているはず

- であれば、GPIFのリスクの範囲内であれば比較的安全そう

と考えることができます。

GPIFを参考にする場合、最悪のケースに備えるとすれば年間25%程度の損失を覚悟しておけばOKと言えます。

なので、最大損失が25%になるような投資をやっていけば良いわけです。

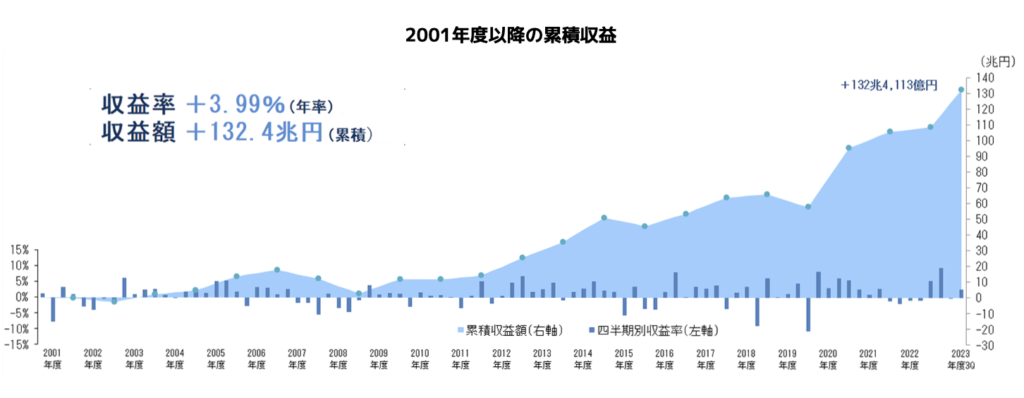

↓ちなみに、GPIFの2001年以降の収益はこちら。順調に資産が増えています。

↓GPIFの投資内容はこちら。これと同じ内容の投資信託もあります。

株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

投資において、短期的な値動き(リスク)はプラスにもマイナスにも同じくらい変動しうるものです。なので、プラスとマイナスを入れ替えて「耐えられるか?」と考えるのも良いですね。

例えば1日で資産が5万円増えたとしたら、以下のように考えてみましょう。

- 1日で5万円増えた!と喜ぶだけでなく

- 1日で5万円減ったら耐えられるか?と考える

「耐えられないな」と思うのであれば、リスク許容度を超えた投資をしてしまっています。

ですので、投資額を減らす・資産配分を調整するといった対策をしましょう。

以上、リスク許容度を知る方法4選でした。

- 年間の貯蓄可能金額の範囲内

- 夜ぐっすり眠れるかどうか

- GPIFが負っているリスクの範囲内

- 株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

ここまでで、自分のリスク許容度が明らかになったと思います。

- 「自分は1年間で〇〇万円までの損失なら耐えられそう」

- 「自分は1年間で〇%までの損失なら耐えられそう」

一方で、全世界株インデックスであれば、1年間の最大損失は47%を見込んでおけばほぼ確実です。※過去30年のデータから計算すると、統計的には0.15%の確率で、47%を超える下落もありえます

ですので、以下のように、リスク許容度に応じて投資額を決めると良いです。

- 資産が50%減っても耐えられる人は、生活防衛資金以外は全て投資でOK

- 資産が30%減っても耐えられる人は、貯金:投資=40%:60%の比率が良い

- 資産が20%減っても耐えられる人は、貯金:投資=60%:40%の比率が良い

- 資産が10%減っても耐えられる人は、貯金:投資=80%:20%の比率が良い

もし、下落してみて初めて「リスク許容度を超えていた」とわかった方は、以下の2つのうちどちらかの対策をしましょう。

- 来月からの積立額を下げる・ストップする

- 今まで投資していた分を一部売却する

可能であれば売却せず、「来月からの積立額を下げる・ストップする」で対策したいところですね。

③5つのルールを知る

「①投資の大原則を知る」で書いたことは、「投資の大原則」という本にも書かれていることです。この本は投資の名著であり、ベストセラーとなっています。客観性・再現性が高い(=誰でも真似できる)内容です。

この本に書かれている、5つのルールはこちらです。

- できるだけ若い時から計画的に貯蓄に励む

- 政府や企業の貯蓄優遇や課税軽減制度を最大限に活用する(NISAやiDeCoを活用しよう)

- インデックスファンドで広範な分散投資を図る

- リバランスを通じて資産配分を守り続ける

- 市場価格の変動に惑わされない

5つのルールは、「①投資の大原則を知る」で解説した内容をより具体的なタスクに置き換えた形ですね。

新NISAが話題になり、投資に興味を持つ人が増えると「何を買えば儲かるの!?」といった話ばかり注目されます。でも、一番最初に大事になのは「①できるだけ若い時から計画的に貯蓄に励む」です。

大前提として、投資は余剰資金でやるものです。

例えばリボ払いの借金がある方や、浪費癖があり貯金がない方はまずは投資ではなく家計改善・借金返済から行いましょう。

このブログでは貯金や家計改善に関しても記事にしていますので、「投資の前に貯金をすべきかも」と思った方は参考になさってください。

④下落に対する知識をつける

下落時は「株価はこの後上がるから大丈夫だよね?」と思う方も多いと思います。

ただ、実際は以下が事実です。

- 株価が下がり続ける未来もあり得る

- 資本主義経済が続けば、経済成長とともに全世界株インデックスは右肩上がりだろうと言われている

全世界株インデックスやS&P500が長期的に右肩上がりになるのは、人間の「豊かになりたい」という欲望に根ざしていると言えます。

ですので、そういった欲望が株式市場に反映されるような資本主義経済が続けば、一時的な下落はあっても長期的には右肩上がりになると言われています。

逆に言えば、資本主義が破綻したり、地球人類全体が衰退するようになれば右肩下がりが長期的に続く未来もあり得ます。ただ、確率としてはかなり低いと考えています(感覚的には0.1%以下)。

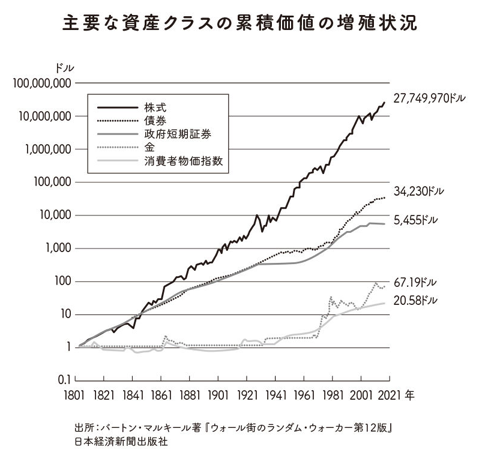

さらに下記はアメリカの「株式、債券、短期証券、金、消費者物価指数」の200年の推移です。

200年間の間、以下のような出来事がありました。

- 世界大恐慌

- 第二次世界大戦

- 朝鮮戦争

- ベトナム戦争、オイルショック

- ITバブル崩壊

- イラク・アフガニスタン戦争

- 世界金融危機

このような出来事によって、200年間で一時的に数ヶ月〜2年間ほど株価が下がることはあっても、その後必ず回復してきました。その結果、200年間で株価は2800万倍になりました。

なぜなら、長期目線では世界経済が成長して、世界全体の富自体が増えてきたからです。

つまり、「株価はこの後上がるから絶対100%大丈夫」とは言えませんが

長期的に右肩上がりになることは、かなり期待できます。

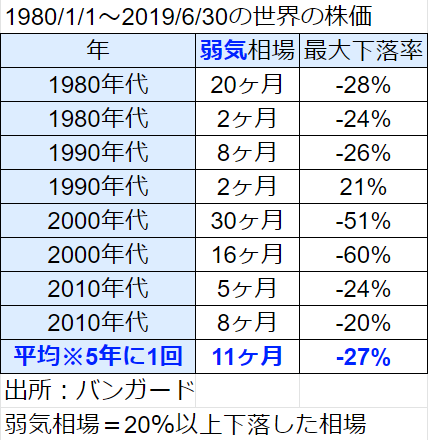

過去データから、平均5年に1回は20%以上の下落が起きています。そのため、このくらいの下落は覚悟しつつ、長期投資をするのが良いと言われています。

株式投資なので当たり前ですが、下落した時は元本割れの可能性があります。

↑の表のように、下落はよくあることです。なので一般的には以下のように言われています。

- 月の生活費3〜6ヶ月分を貯金してから投資をしよう

- 5年以内に必要なお金は、投資ではなく貯金で用意しよう

- 「50%下落しても投資を続けられる」と思える、無理のない金額を投資しよう

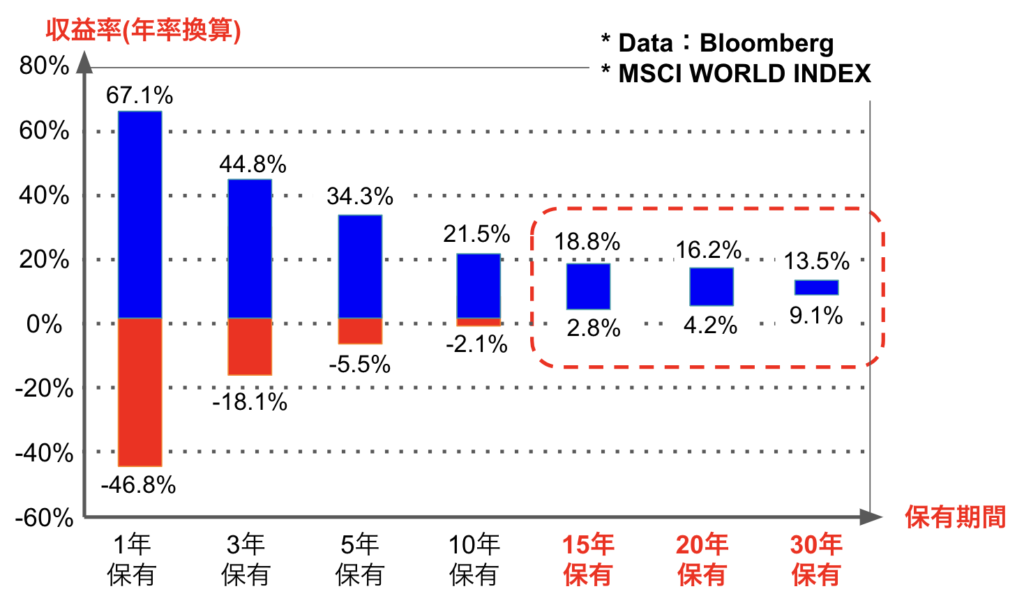

過去データでは、15年以上の保有で必ずプラスのリターンになりました。

以下は先進国株インデックス指数の1969年~2012年のデータです。米国株や全世界株も大体同じ傾向になるので、今回は先進国株のグラフで説明します。

15年間保有した場合は、年率のリターンは「+2.8%〜+18.8%」です。一番成績が悪かった15年を切り取っても、年率2.8%というプラスの結果です。

- 1年保有の場合

- 最高の1年:資産が1.7倍

- 最悪の1年:資産は0.5倍

- 15年保有の場合

- 最高の15年:資産が13倍

- 最悪の15年:資産は1.51倍

これが「15年以上保有しよう!」とよく言われている理由です。

逆に、10年以下の保有だとマイナスになる可能性も十分にあります。例えば5年後に必要な資金などは投資ではなく貯金で用意しましょう。

下落時にやるべきこと

ここまでで、下落時にやるべきこと4選をご紹介しました。

- 投資の大原則を知る

- リスク許容度を再確認

- 5つのルールを知る

- 下落に対する知識をつける

オススメファンド

投資信託を1つだけオススメして!と言われたら、「eMAXIS Slim全世界株」をオススメします。

もう少し選択肢が欲しい方向けに言うと、以下の6つをオススメします。どれも低コスト・優良・人気の高い投資信託です。どれか1つ選べばOKです。

- eMAXIS Slim全世界株式

- eMAXIS Slim米国株式(S&P500)

- SBI・V・全世界株式

- SBI・V・S&P500

- 楽天・オールカントリー

- 楽天・S&P500

このファンドを購入できる証券会社の中で人気なのがSBI証券と楽天証券です。

人気トップ2の証券会社ですし、低コストかつポイントがもらえてお得なのでオススメです。

両方とも口座開設・維持手数料は無料ですし、新NISA対象ファンドの取り揃えもトップクラスです。主なオススメポイントは次のとおりです。

- SBI証券:楽天経済圏へのこだわりがない・三井住友カードやOliveのクレカ積立でポイントをお得に貰いたい人にオススメ

- 楽天証券:楽天経済圏の方・画面がわかりやすいため、ネット&投資初心者にオススメ

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!新規口座開設数No.1。楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓SBI証券の口座開設〜積立設定はこちら!

↓楽天証券の口座開設〜積立設定はこちら!

株価が下がっている今、投資を始めない方が良い?

株価が下がっている今、投資を始めない方が良いのかな?

結論、今始める方が良いです。株価は関係ありません。

株価の上がり下がりや、円安円高などのタイミングを考えてもどうせ当たらないからです。

大前提として、未来は誰にもわかりません。しかし、過去のデータや研究から言える、可能性の高い事実は以下です。

- 株価が上がっていようが、下がっていようが

- 円高でも、円安でも

- 余裕資金があるのであれば、今すぐインデックス投資を始める方が資産が増える可能性は高い

インデックス投資は初心者でも勝てる可能性が高く、最も合理的だと言われています。

- 全世界株・先進国株・米国株インデックスは、過去データ上は15年以上保有すれば、マイナスになったことはなかった

- 手間がかからない

- コストが低い傾向にある

- プロの投資マネージャーでも、9割はインデックス投資に勝てない

新NISAのつみたて投資枠対象ファンドの8割以上はインデックス型の投資信託です。

それは、こういった過去データや傾向を踏まえて、「インデックス投資を長期運用するのが、素人もプロ並みの利益を出せる方法なのだ」という事がわかっているからです。

根拠が気になる方は以下の記事で解説しましたので、ご参考になさってください。

ということで、株価が下がったからといって

🌀「今は投資を待った方が良いかな」

🌀「売却しておこうかな」

と短期取引をしたり、投資を全く始めなかったりするのは、非常にもったいないです。

- 無理のない金額を

- コストが低い全世界株・米国株インデックスファンドへ積み立てる

- 世界経済の成長のおこぼれをもらう投資スタイル

という前提であれば、投資を今すぐに始めて長期で保有し続ける方が、利益が大きくなる可能性は高いです。

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラス。個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!新規口座開設数No.1。楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!