こんにちは!ふゆこ(@fuyuko190)です。

私は4年前から積立NISAを開始し、年収350万円・貯金40万円から資産1000万円を達成した方法について「節約オタクふゆこ」チャンネルで発信しています。

今回は「2024年最新版の日本人のお金のデータ」を紹介していきます!

この記事を最後まで見れば、以下の内容が分かります。

- 年代別の貯金額

- 年代別の貯蓄率

- 年代別の借金額

- 年代別の住宅ローン残高

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラス。個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!新規口座開設数No.1。楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓この記事の動画版はこちら!

貯蓄率データの大前提

そもそも、大前提として以下のことが挙げられます。

- 人生において資産形成よりも大事なことはたくさんある

- 人によって目標の貯金額は違う

- 人によって何にお金をかけたいかも違う

その上で、この記事で紹介するデータに関してはあくまで参考として向き合うのが良いと思います。

自分は平均よりも貯金額が上だからOKとか、下だからダメとかそういう安易な判断は危険だという事です。

「資産形成を真面目に取り組んだ方がいいのかな?」と思ってこの記事を見てくださっている方が大半だと思います。

「他のみんなはどれだけ貯金をしているの?」というのは気になるポイントですよね。

私は、会社員の給料から貯金をして資産1000万円を達成しました。でも、以前は貯金が全然できていませんでした。超ズボラで、家計簿も続きませんでした。

そんな中、私が貯金できるようになったきっかけの1つが「金融知識をつけること」です。

なので、この記事を皆様が金融知識をつける助けにしていただければと思います。

浪費時代の私は金融の勉強は全くしていなかった全然ダメダメなズボラ人間でした。

つまり、この記事を読んで勉強しようとしているあなたは私の何倍もすごいです!神です。天才です。

お金の問題って目を背けがちだと思います。なので、向き合おうとしている時点であなたは本当にすごい。尊敬します。

この記事では、平均の貯蓄額について取り上げますが、

まだ貯金が全然ない…

平均よりも下だ…

と、落ち込む必要は全くありません。

私は節約や投資について他にも記事を更新しています。気になった方は参考にしてください。

今回のデータの内容

先日、「家計の金融行動に関する世論調査」の2023年版のデータが公開されました。今回は、このデータをもとに最新の日本人のお金事情について解説していきます。

「家計の金融行動に関する世論調査」って何?

「金融広報中央委員会」がやっている調査です。

都道府県金融広報委員会、政府、日本銀行、地方公共団体、民間団体等と協力し、中立・公正な立場から、暮らしに身近な金融に関する幅広い広報活動を行ってている。

公正な立場で国にも民間にも偏らずに活動している。

この調査の調査対象は以下の通りです。

- 単身世帯:2,500人

- 二人以上世帯(夫婦や親子など):5,000人

このような調査を「国勢調査」と呼びます。

日本に住んでいるすべての人を対象にした調査をもとにに調査対象の人を選んでいるとのことです。つまり、できるだけ偏りが無いように調査されています。

かなり信頼度が高い調査内容です。

各年代の金融資産残高

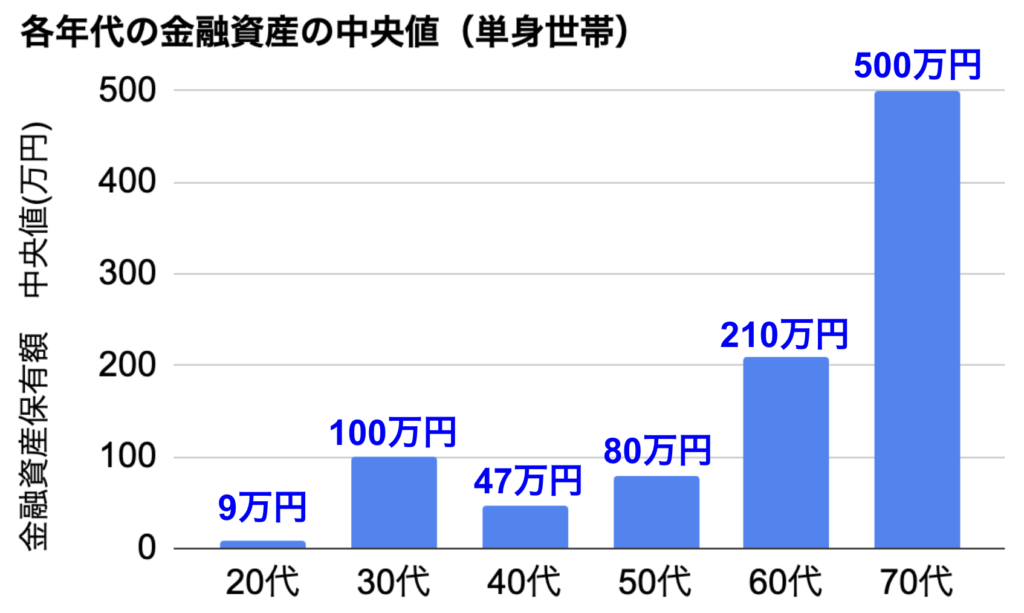

まず最初に解説するのが、各年代の金融資産残高です。

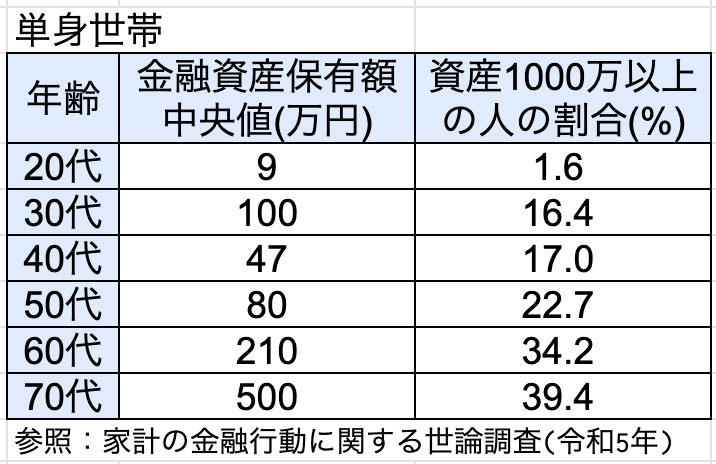

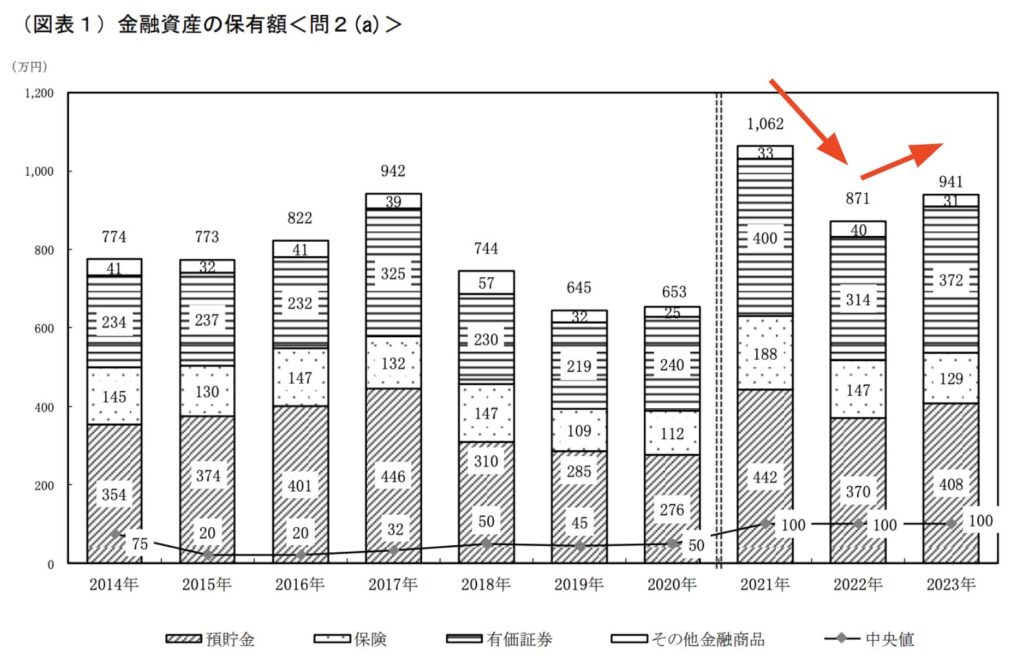

↓が単身世帯の金融資産です。

- 預貯金

- 保険

- 個人年金

- 投資信託

- 株

- 債券

などの金融商品の残高の合計

最近で言うと新NISAを始めた方もいらっしゃると思います。この資産残高にはそういったNISAなどの投資の分も入っているということです。

注意点は以下です。

- 商売や農業のために保有している「事業用の金融資産」は含まれない

- 土地、住宅、貴金属などの実物資産は含まれない

- 現金・預金で、「日常的な出し入れ・引き落としに備えている部分」は含まれない

今回出しているのは中央値です。

平均値は非常に資産額が大きい人に引っ張られて計算されてしまいます。そのため、今回は「データの真ん中の値」である中央値をご紹介しています。

- 99人の資産額が300万円

- 1人だけ資産10億円の金持ちがいる

平均値は1297万円となり、実態を反映しない

中央値は300万円となり、実態を反映する

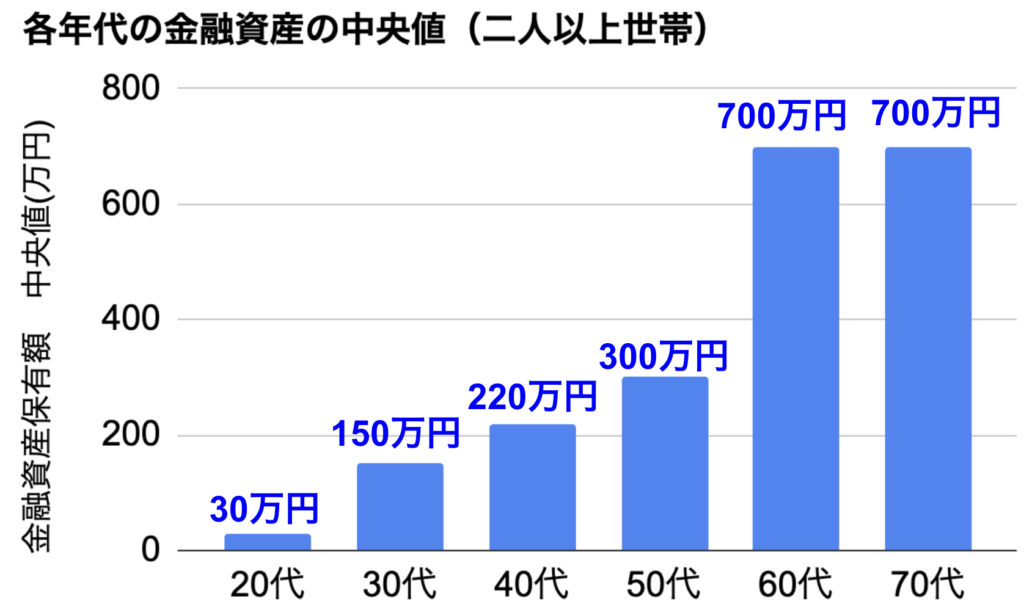

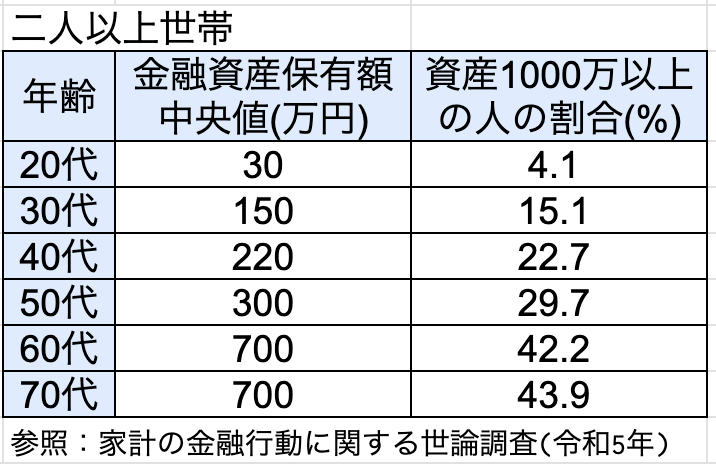

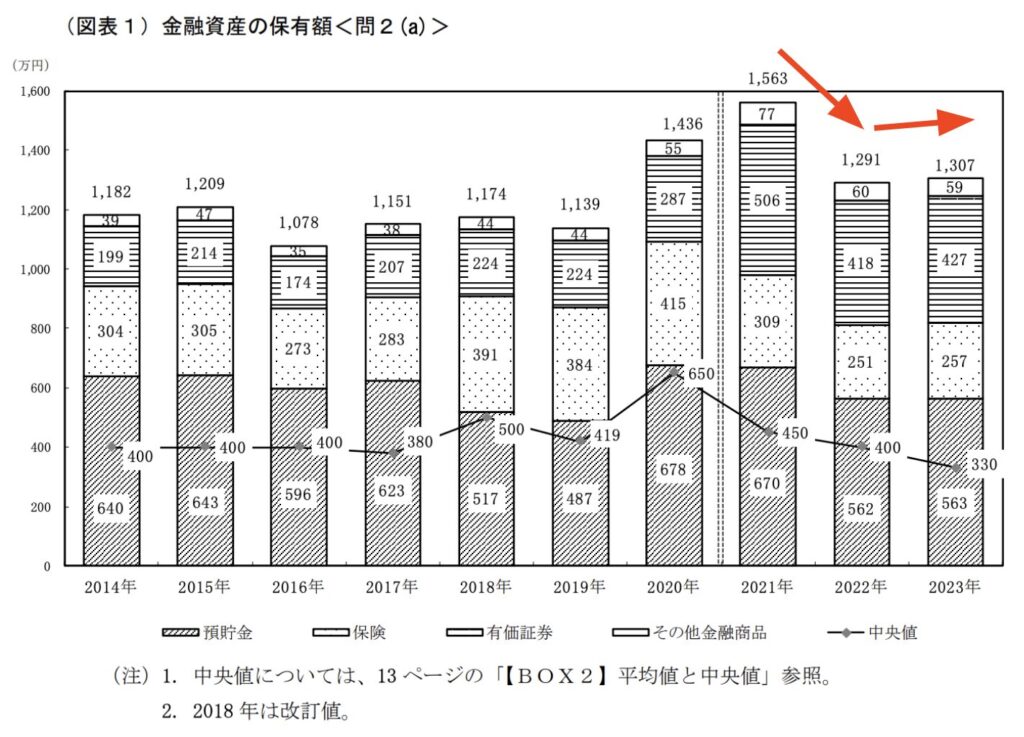

以下が二人以上世帯の金融資産です。

ざっくり、単身世帯の2倍くらいの金融資産額です。

推測ですが、単身世帯は自分一人で稼ぐことになります。

「二人以上世帯であれば収入は2馬力以上になるので、資産を貯めやすい」ということが表れている結果と考えられます。

各年代の資産1000万円以上の人の割合

資産形成をする中で、資産1000万円を目標にしている方は多いですよね。

実際に今回の調査でも、金融資産の目標額の中央値は以下のようになりました。

- 単身世帯:1000万円(20代は500万円)

- 二人以上世帯:1000万円〜2000万円

ということで、資産1000万円以上の人がどれだけいるのかを表にまとめました。

以下の表は、単身世帯の金融資産1000万円以上の人の割合です。

表の左側の数字は金融資産額で、先ほど出した棒グラフを数字にしたものです。

20代30代の中では、資産1000万円以上の人は少数派ですね。

続いて以下の表は、二人以上世帯の金融資産1000万円以上の人の割合です。

年齢が上がるとともに、資産1000万円以上の人も増えています。二人以上世帯の場合、60代以上だと資産1000万円以上の人の割合が一気に増えます。40%以上です。

予想ですが、理由としては退職金で一気に資産が増えたため、資産額が1000万円以上の人が多いのではと考えられます。

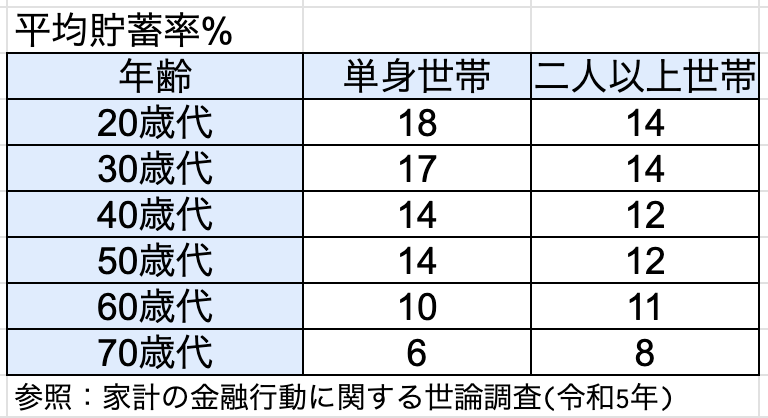

年代ごとの貯蓄率

次に解説するのが、年代ごとの貯蓄率です。

調査での質問内容は以下のようになっています。

あなたのご家庭では、過去1年間に手取り収入(税引後)の何%ぐらいを「金融資産」として貯蓄しましたか。

【手取り400万円の人が年間100万円を貯金またはNISAなどで投資をした場合】

100万円/400万円 = 25% = 貯蓄率

以下は各年代の平均貯蓄率です。

人並み程度の貯蓄率では、教育資金や介護資金、老後について人並みの悩みが出てきます。

そういった人並みの悩みを避けたいと思うのであれば、平均貯蓄率以上の貯蓄率を目指した方が良いですね。

この調査結果から考えると、おおよそ貯蓄率20%以上(つまり手取り収入の2割を貯金やNISAでの投資に充てる)を目指せば平均以上になることができそうです。

では、次は各年代での貯蓄率を順番に見ていきます。

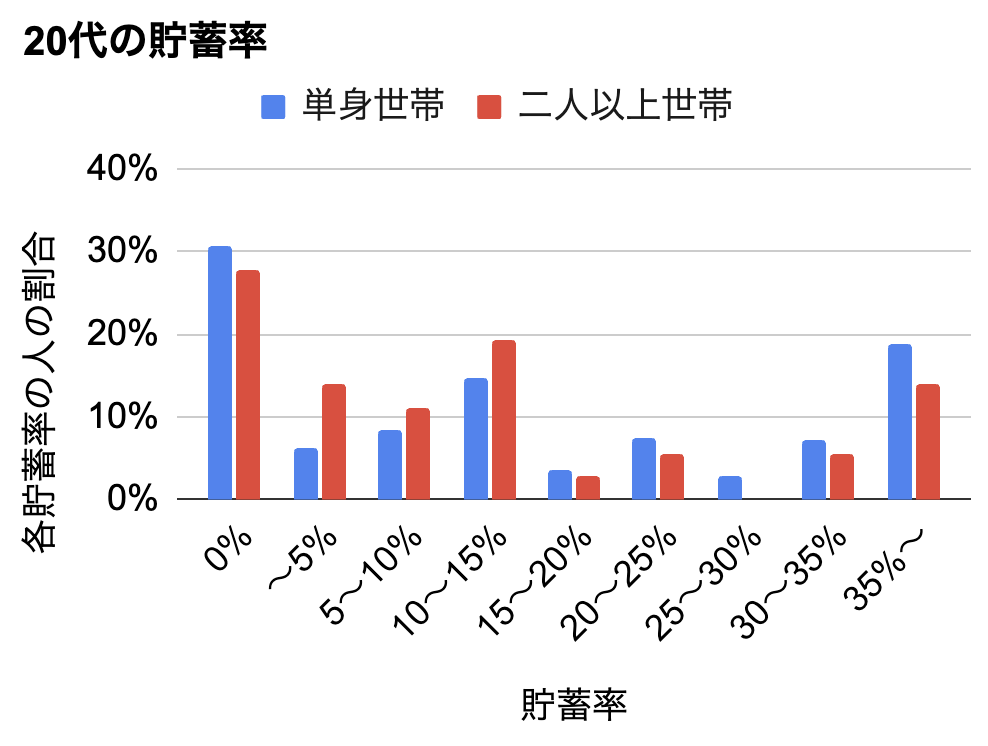

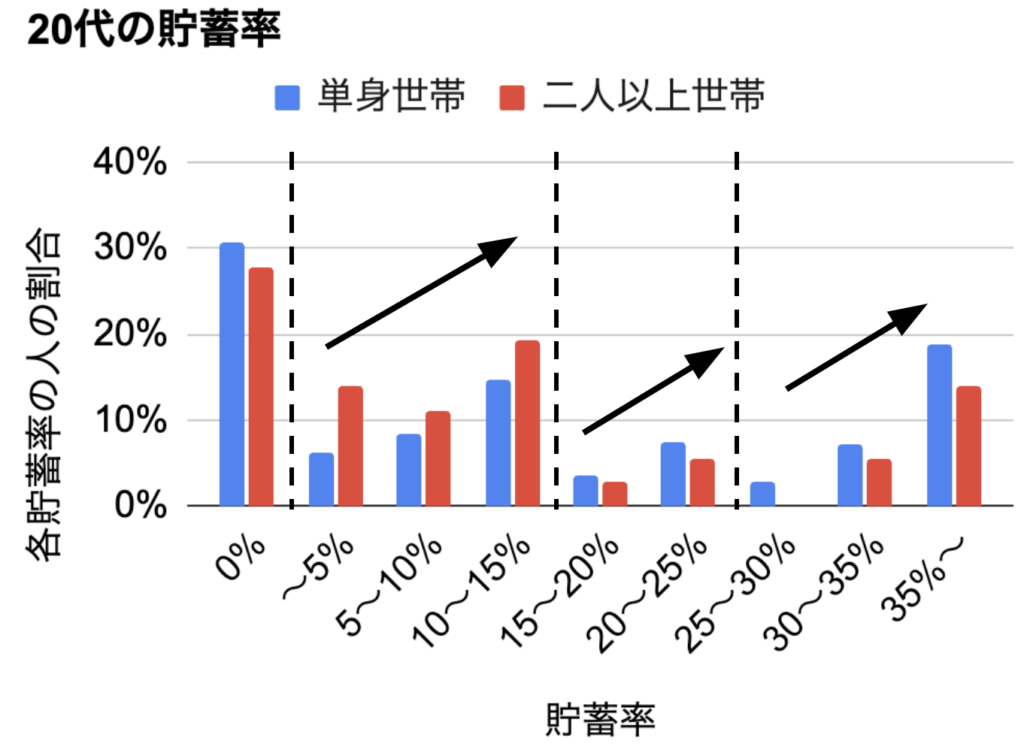

20代の貯蓄率

以下は、20代の貯蓄率です。

二人以上世帯も単身世帯も、貯蓄率0%の人が一番多いですね。

一方で、貯蓄率35%以上の人も決して少数派ではありません。

「貯めていない人は多いが、貯められている人もかなり居る」というのが20代の貯蓄率ですね。

ここで一つ気になったのは、グラフの形が凸凹であることです。

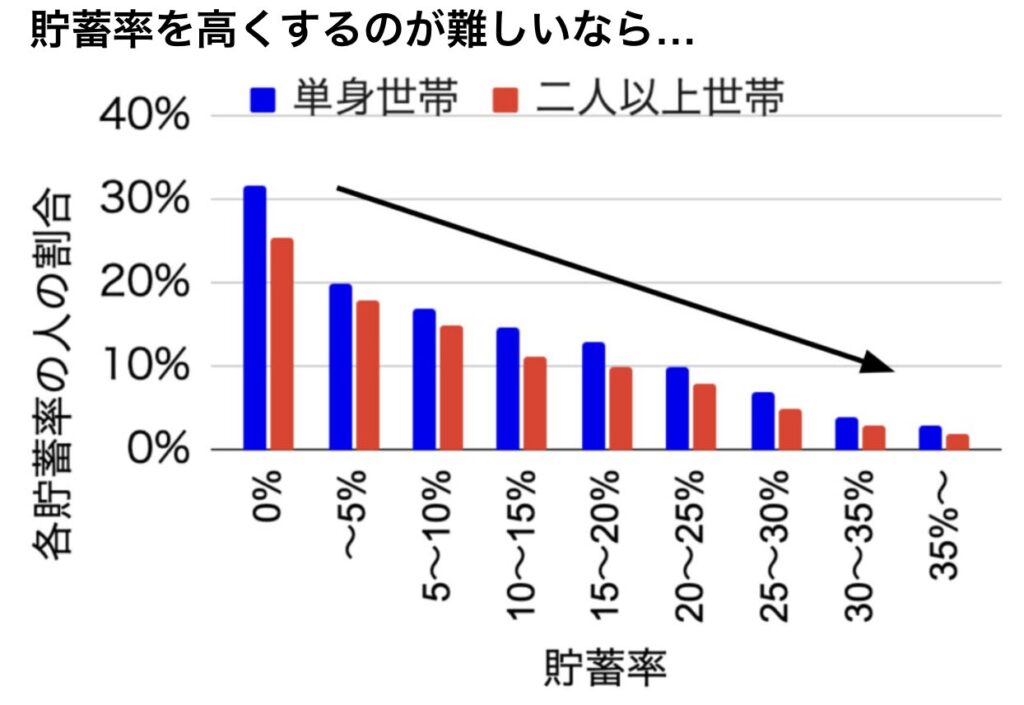

もし仮に、単純に「貯蓄率を高くするのは難しい」ということであれば、上の図のように貯蓄率が高い人ほど少ないという結果になったはずです。

でも実際の貯蓄率は以下のように凸凹です。

- 貯蓄率15%まで次第に増えていく

- 貯蓄率15%〜20%で一気に減る

- 貯蓄率20〜25%まで増えていき、そのあと一気に減る

これは仮説に過ぎませんが、以下のような3つの壁があるのではと考えました。

- 貯蓄率1%の壁(貯蓄ができない)

- 貯蓄率15%の壁(15%を越えられない)

- 貯蓄率25%の壁(25%を越えられない)

貯金が全くできていない方や、貯蓄率が低い方がこの3つの壁を一気に越えようとするのはハードルが高いです。

なので、以下のように段階を踏みながら壁を越えていくと、現実的な範囲で着実に資産形成ができるのではないでしょうか。

- 貯金ゼロの人は「貯蓄率5%」を目指そう

- 貯蓄率10%の人は「貯蓄率15%以上」を目指そう

- 貯蓄率20%の人は「貯蓄率25%以上」を目指そう

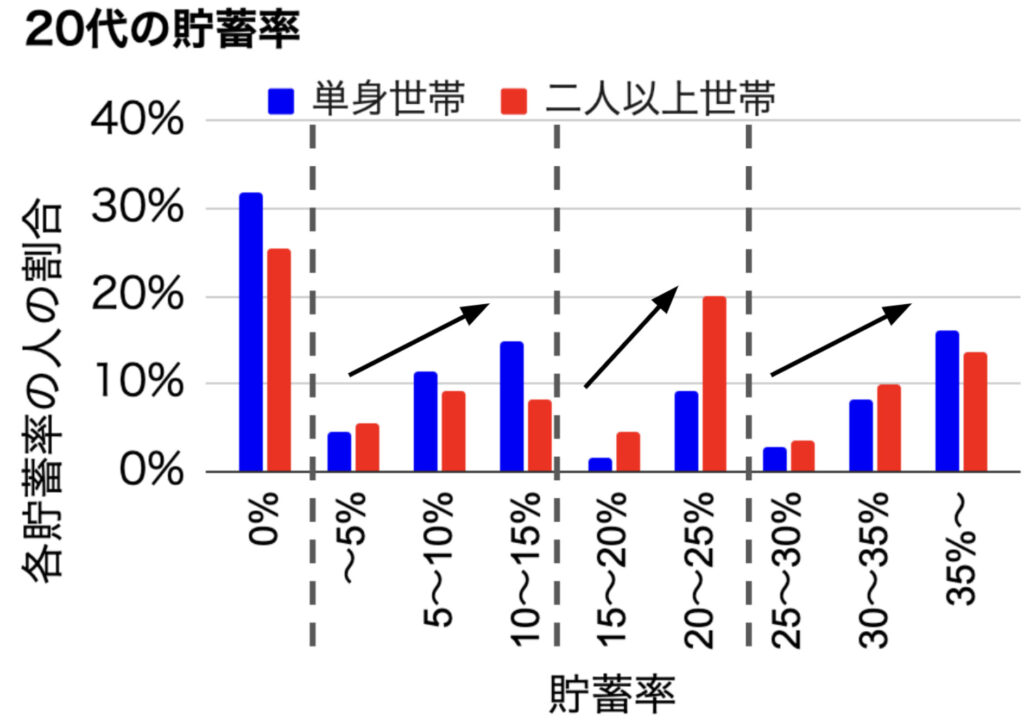

↓こちらは2022年の調査結果です。「貯蓄率の壁」の傾向は、2022年もありました。

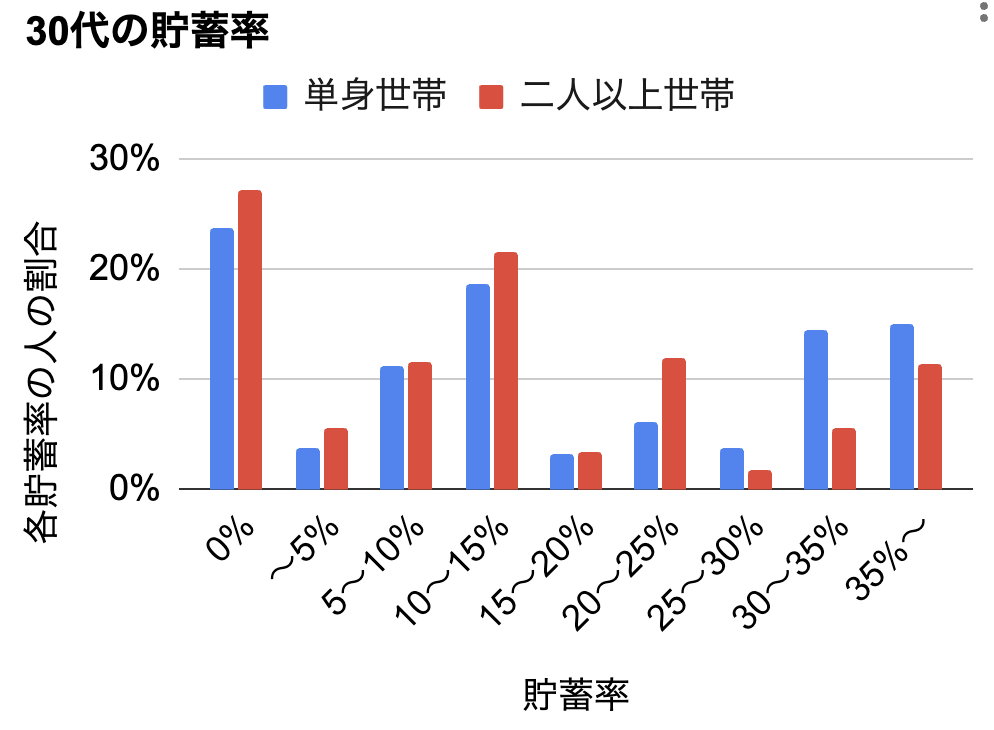

30代の貯蓄率

以下は30代の貯蓄率です。

単身世帯と二人以上世帯に大きな差はありません。

30代も20代と同じような分布になっています。つまり、以下の3つの壁があります。

- 貯蓄率1%の壁(貯蓄ができない)

- 貯蓄率15%の壁(15%を越えられない)

- 貯蓄率25%の壁(25%を越えられない)

30代は20代よりも収入は上がりますが、二人以上世帯ですと結婚費用や新居費用にお金がかかるため、貯蓄率25%以上の部分を見ると単身世帯の方が割合が高いです。

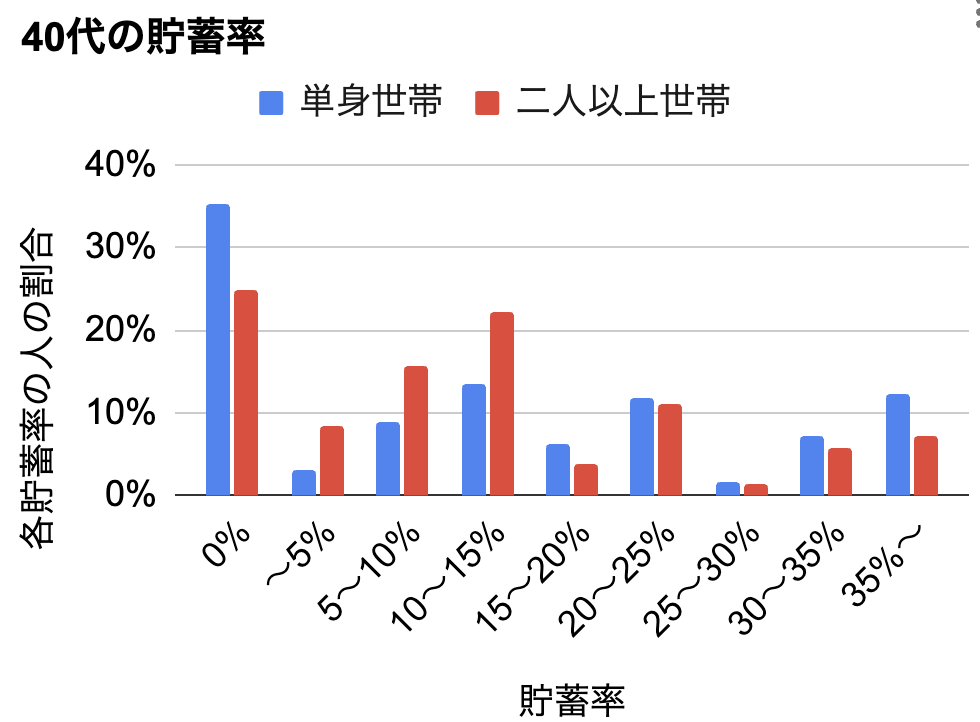

40代の貯蓄率

以下は、40代の貯蓄率です。

際立ってくるのが、単身世帯の二極化です。

単身世帯では貯蓄率0%の人が一番多く、貯蓄率10%〜15%の人が2番目に多いです。そして、貯蓄率35%以上の人が3番目に多く、12%です。

これは個人的な予想ですが、単身世帯だと尖った節約がしやすいです。

そのため、人によっては貯蓄率が上がり、二極化が進んだのではと予想しています。

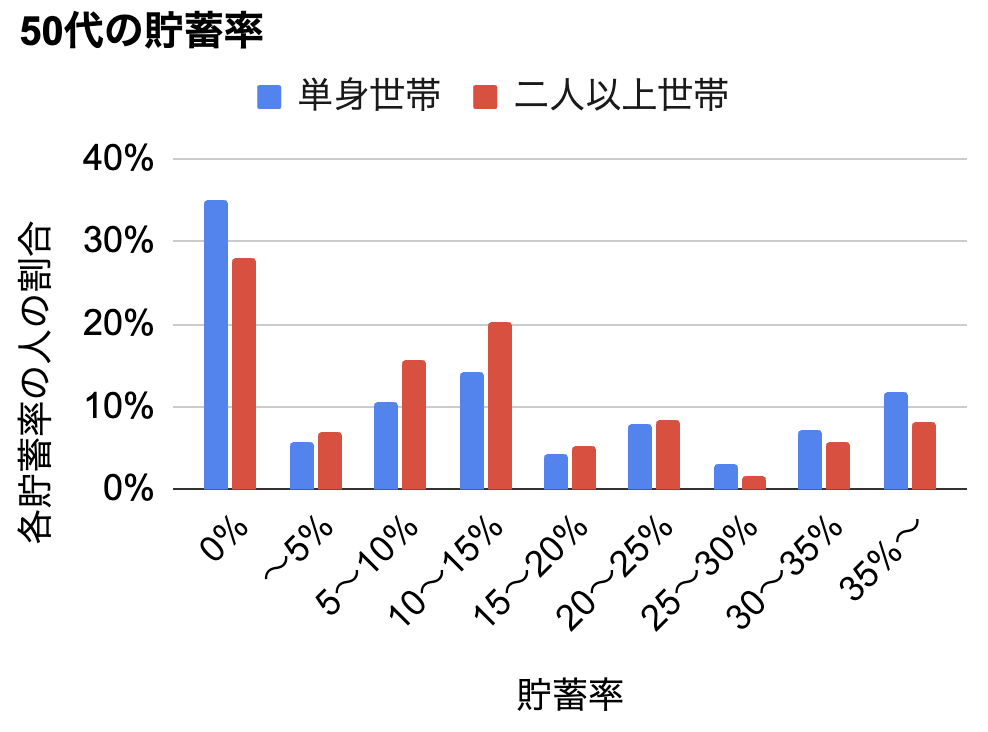

50代の貯蓄率

以下は、50代の貯蓄率です。

1番多いのが貯蓄率0%の人で、2番目に多いのが貯蓄率10%〜15%です。

特徴としては、貯蓄率0%の単身世帯の方が40代までより多いですね。

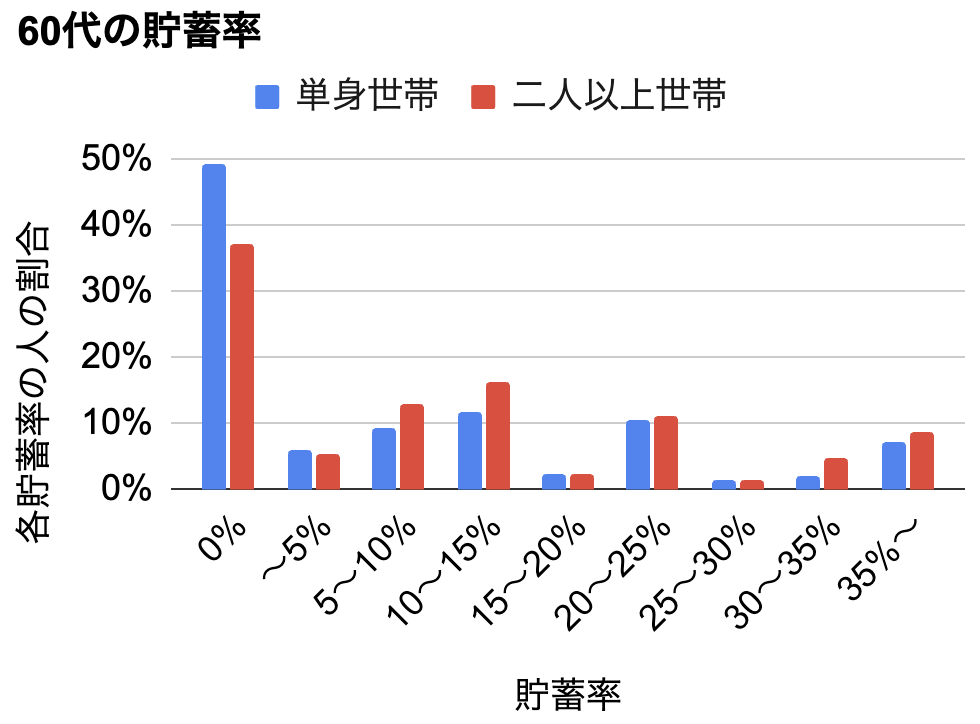

60代の貯蓄率

以下は、60代の貯蓄率です。

50代よりも貯蓄率0%の人が増えました。

60代後半の方は資産を取り崩す時期に入っているため、貯金する人が減ったと推測できます。

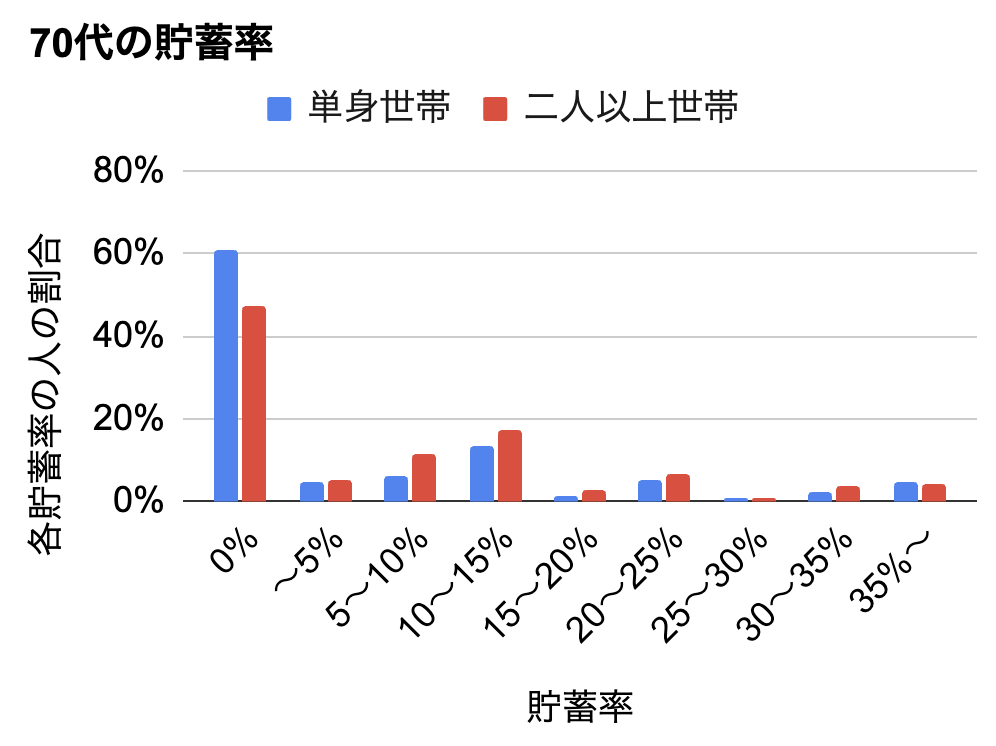

70代の貯蓄率

以下は、70代の貯蓄率です。

貯蓄率0%の人の割合が60代よりもさらに増えました。

年代別の貯蓄率まとめ

年齢別に分けてみていきましたが、まとめると貯蓄率30%以上(手取り収入の3割以上)を貯金できれば上位15%以上の貯蓄率になります。

どの年代でも、貯蓄率の3つの壁がある傾向です。

- 貯蓄率1%の壁(貯蓄ができない)

- 貯蓄率15%の壁(15%を越えられない)

- 貯蓄率25%の壁(25%を越えられない)

貯金が全くできていない方や、貯蓄率が低い方が貯金を増やしたい場合、この3つの壁を一気に越えようとするのはハードルが高いです。

なので、以下のように段階を踏みながら壁を越えていくと、現実的な範囲で着実に資産形成ができるのではないでしょうか。これはどの年代の方にも共通して言えることです。

- 貯金ゼロの人は「貯蓄率5%」を目指そう

- 貯蓄率10%の人は「貯蓄率15%以上」を目指そう

- 貯蓄率20%の人は「貯蓄率25%以上」を目指そう

金融資産の推移

次は、金融資産の推移を見ていきます。

単身世帯の資産推移

こちらの表は、単身世帯の資産の年ごとの推移です。

- 2021年→2022年:1062万円から871万円に減少

- 2022年→2023年:871万円から941万円に増加

- 2021年→2023年:100万円で横ばい

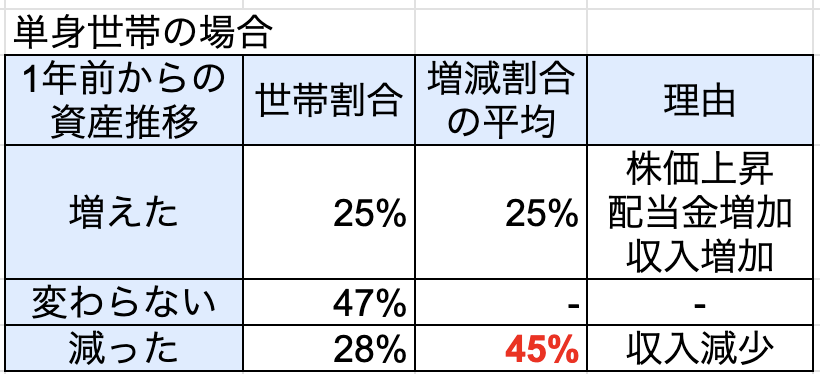

以下は、単身世帯の金融資産の1年前との比較です。

単身世帯の場合、減ったと答えた人の方が多いです。

顕著なのは、資産額が減った人の資産減少割合です。

- 資産額が増えた人は、平均で資産が25%増えた

- 資産額が減った人は、平均で資産が45%減った

資産額が減った理由のうちの44.3%が「収入が減ったから」という理由です。

できる対策としては「元気なうちに能力をつけ、収入に困らないよう準備しておく」ことです。

以下のようなやむを得ない理由で収入が減るケースは少なくありません。

- うつ

- リストラ

- パワハラ

- 家の都合

ですのでそういった方を責めるつもりはありません。(私もうつ状態で休職し、収入ゼロの時もありました)

できることを淡々とやるのが大事だと思います。

二人以上世帯の資産推移

こちらの表は、二人以上世帯の資産の年ごとの推移です。

- 2021年→2022年:1563万円から1291万円に減少

- 2022年→2023年:1291万円から1307万円に増加

- 2021年→2022年:450万円から400万円に減少

- 2022年→2023年:400万円から330万円に減少

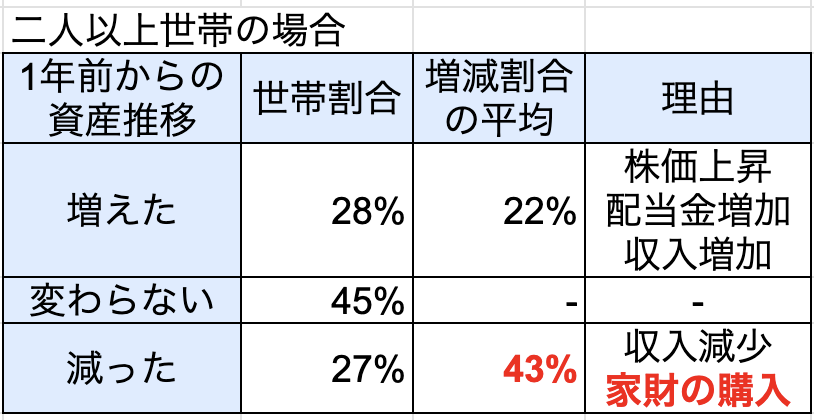

以下は、二人以上世帯の金融資産の1年前との比較です。

単身世帯と同様、資産が減った人は平均で43%も資産が減っています。

単身世帯と違うところは、資産減少の理由2位が「家財の購入」です。二人以上世帯であれば、何かと家具・家電や自動車などの購入費用が多くなる傾向にあるということですね。ここは感覚通りの結果が出ています。

資産推移からわかることまとめ

資産が減った世帯に聞いた、資産が減った理由ランキングTOP2はこちら。

- 1位:定例的な収入が減ったので金融資産を取り崩したから

- 2位:自動車・家具・家電の購入

資産が増えた世帯に聞いた、資産が増えた理由ランキングTOP2はこちら。

- 1位:定例的な収入が増えたから

- 2位:株式、債券価格の上昇により、これらの評価額が増加したから

つまり、資産が増えるか減るかの鍵を握っているのは以下の3つだということです。

- ①収入

- ②貯蓄率

- ③投資

私のYoutubeチャンネルやブログでもよくお伝えしている通り、具体的には、以下の3つをできるかどうかが資産形成で大事な鍵です。

- ①自己投資、転職、副業で収入UPを狙う

- ②適切な倹約で貯蓄率UPを狙う

- ③優良ファンドへの投資、金融リテラシーUPで詐欺防止

ただ、気持ちとしては「こんなに一気に言われても…」って感じですよね。

🌀やる気が出ない

🌀大変そう

🌀難しそう

こう思う気持ちはとってもわかります。

なので、①②③を一気に全部やろうとしなくてOKです。自分ができそうなところから、一個ずつやっていけば大丈夫です。

私も最初は電気会社の乗り換えから始め、資産1000万円をつくりました。

このブログやYoutubeチャンネルでは、以下のような情報発信をしています。

- 節約を楽しむコツ

- 節約術

- NISAの新情報

- 投資の基本

- 副業や転職

気になった方は他の記事やYoutube動画も見てみてください。

借金、住宅ローン

次が借金についてです。

単身世帯の借金

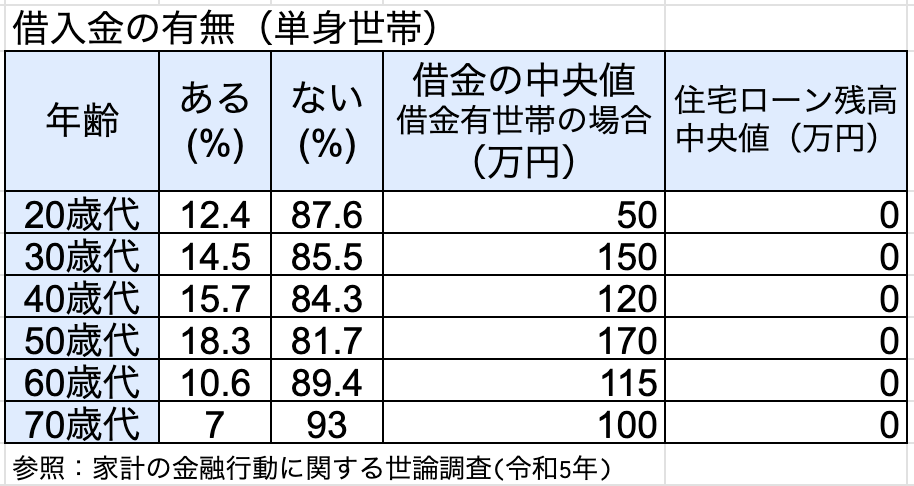

以下が単身世帯の借金の有無です。

単身世帯の方の場合、借金があるのは12%。約9人に1人です。

借金がある人の借金の中央値は100万円です。

借金の理由は「日常の生活資金」が一番多いです。借入金がある世帯のうち、47.1%が日常の生活資金のために借金をしています。

単身世帯の場合、住宅ローン残高の中央値はどの年代でも0円です。

二人以上世帯の借金

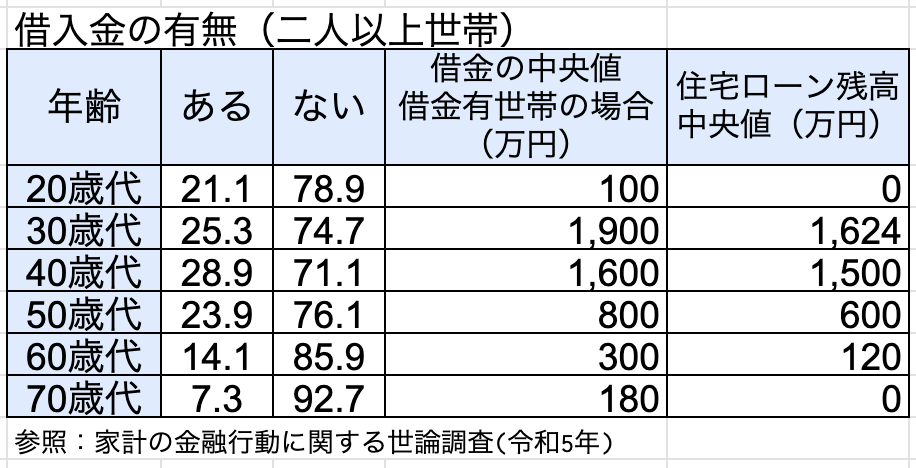

以下が二人以上世帯の借金の有無です。

一方で二人以上世帯の方は約19%の人(5人に1人)は借金があります。

借金がある人の借金の中央値は900万円です。

借金の理由は「住宅の取得または増改築などの資金」が一番多いです。

二人以上世帯の方は結婚により住宅ローンを組む人が多いので、借金する人の割合も多いですし、借金額の中央値も高いという傾向になったのだと推測できます。

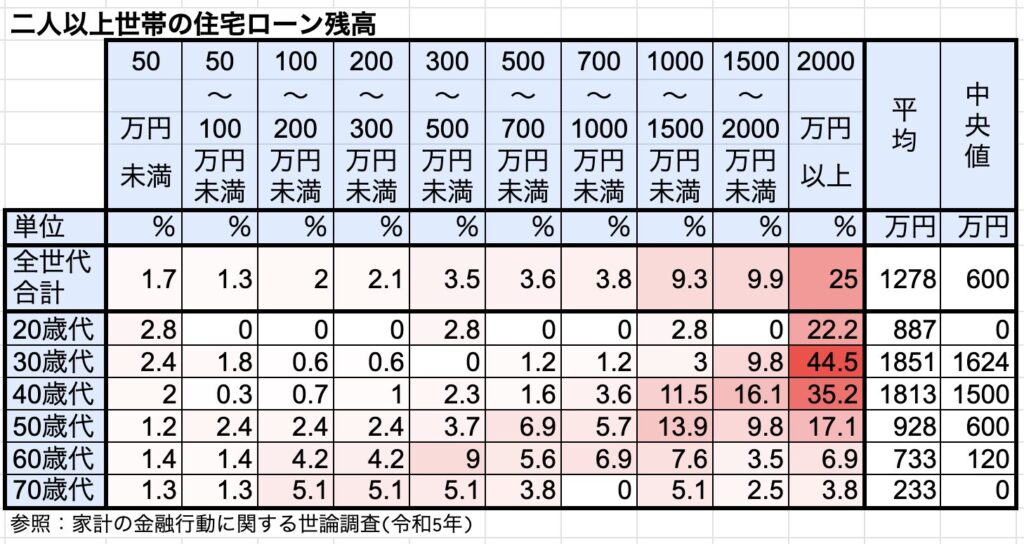

以下は、各年代の住宅ローン残高です。

- 20代〜30代は、2000万円以上が多数

- 50代〜60代は、2000万円以上と1500万円以下で二極化が進む

- 70代でも、1000万円以上のローンが残っている人は11.4%いる

まとめ

以上、2023年のお金に関する調査結果を見ていきました。

この記事の冒頭でも書きましたが、お金の問題には目を背けがちです。

浪費時代の私は、目を背けて現実逃避をしていました。

それでも向き合おうとしている時点であなたは本当にすごいです。

だから「平均よりも貯蓄額や貯金額が低かった!」という方も自分を決して卑下せずに自信満々で生きていってください。

生きているだけであなたは最高です。

データからもわかる通り、資産形成に大事なのは以下の3つです。

- ①収入

- ②貯蓄率

- ③投資

↓の記事でも触れましたが、成功しやすい資産形成の方法はすでに確立されています。

- 借金をしない、詐欺に遭わない

- 家計管理で支出を減らす

- 転職・昇格で本業年収UP

- 副業で収入UP

- 無理のない金額・低コストのインデックスファンドを積立投資

一緒に資産形成を頑張っていきましょう!

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラス。個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!新規口座開設数No.1。楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

- クレカや銀行口座を登録するだけで自動で家計簿を作ってくれる

- 月平均【23,426円】の収支改善を実感

- 毎月の支出の分類も自動

- 口座4件まで無料で連携できる!

\家計簿アプリ人気No.1/