こんにちは!ふゆこ(@fuyuko190)です。

私は5年前から積立NISAを開始し、年収350万円・貯金40万円から資産1000万円を達成した方法について「節約オタクふゆこ」Youtubeチャンネルで発信しています。

今回のテーマは「下落時こそ思い出したい投資知識5選」です。

2024年7月から、世界的に株価が下落しており、心配だという方も多いと思います。

投資初心者さんからすると「投資をやめた方が良いの?」と不安になりますよね。

ということで、この記事では以下の解説をしながら初心者さんの不安を解決していきます。

- 最近の筆者(ふゆこ)の資産推移

- 下落時も保有を継続するべき理由は?

- インデックス投資で勝つ人負ける人

今回ご紹介する投資知識5選から、全世界株や米国株インデックスで「勝つ人」「負ける人」の分かれ道も分かりますので、最後にご紹介します。

正直、「勝つ」「負ける」といった表現は適切ではない気はします。

ただ、はっきりした表現は分かりやすいので「勝つ」「負ける」と表現してみました。

投資をやるなら、人気No.1とNo.2のSBI証券と楽天証券がオススメです。初心者が投資をやるなら、このどちらかにしておけばまず間違いはないと言われています。

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓この記事の動画版はこちら!

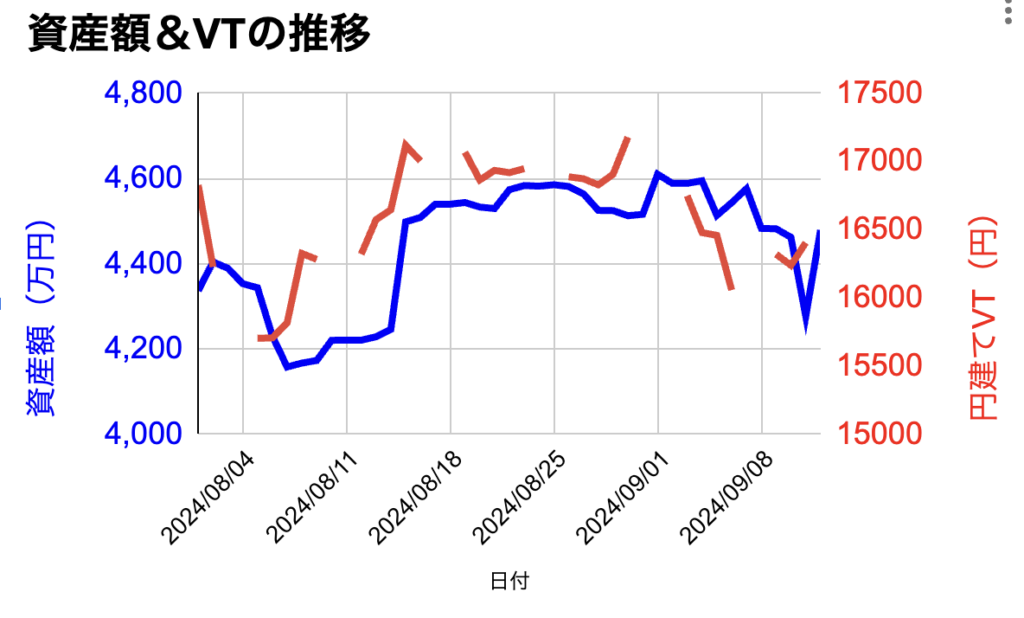

最近の相場&ふゆこの資産推移

最近の私の資産額推移が、以下の青線のグラフです。

参考までに、VT(全世界に分散投資できるETF)の推移も載せておきます。私は全世界株への投資がほどんどなので、ほぼVTと同じ資産推移です。

- 8月初めの相場の下落に合わせて、私の資産額も約200万円減少

- そして、9月初めの相場の下落でも、資産額は約200万円減少

ただ、こんな中でも私は以下を行いました。

- インデックス投資:保有を継続し、月30万円の積立を継続

- 高配当株投資:保有を継続し、配当利回りが高い優良銘柄を追加購入

金額は人それぞれですが、インデックス投資をやるなら長期保有が大前提です。株価が下落しようが、上昇しようがこれは変わりません。

しかし、最近の下落を受けて

🌀「投資をするのが怖い」

🌀「売却した方が良い?」

🌀「今は始めない方が良い?」

といった質問をいただいています。

こういった疑問や不安を解消するために、今回は「下落時に思い出したいデータ」について解説していきます。

長期保有でリスクを最大限減らせる

新NISAでは、以下の投資信託が人気です。

- 全世界株式インデックスファンド

- 先進国株式インデックスファンド

- 米国株式インデックスファンド(S&P500など)

これらが人気である理由は、「手軽さ」「低コストであること」もありますが、なにより「合理性が高いこと」が1番の理由です。

株式インデックスへの投資にはリスクがあります。

- 為替リスク(外国株が含まれている場合)

- 株価の変動リスク

株価の変動によって、元本割れすることもあります。しかし、この元本割れリスクを減らす方法が「長期保有」だということがわかっています。

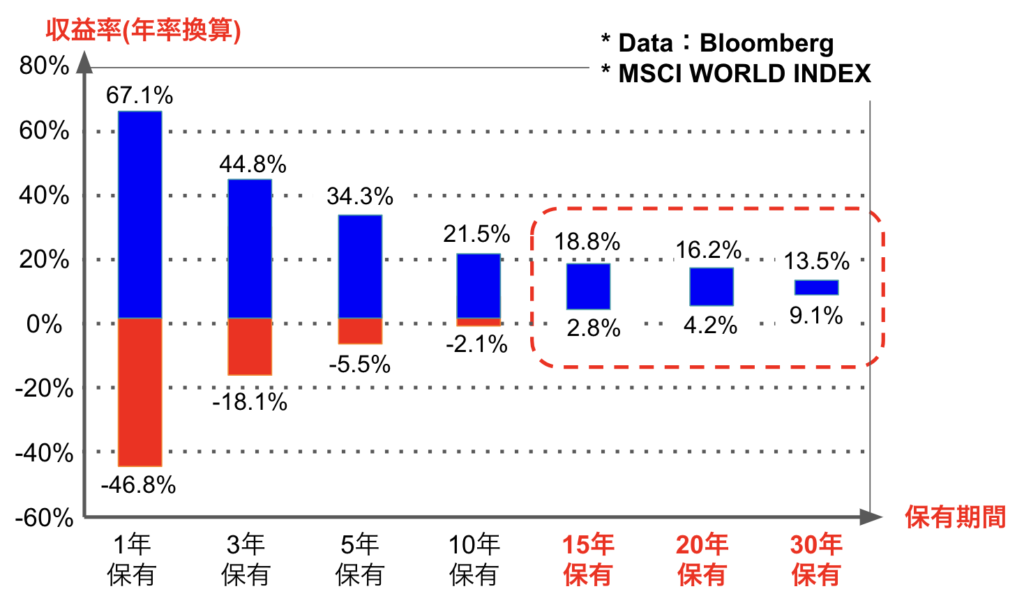

以下は先進国株インデックス指数の1969年~2012年のデータです。今回は先進国株のデータで解説しますが、米国株や全世界株も同じ傾向です。

15年間保有した場合は、年率のリターンは「+2.8%〜+18.8%」です。一番成績が悪かった15年を切り取っても、年率2.8%というプラスの結果です。平均的には年率6%のリターンでした。

- 1年保有の場合

- 最高の1年:資産が1.7倍

- 最悪の1年:資産は0.5倍

- 15年保有の場合

- 最高の15年:資産が13倍

- 最悪の15年:資産は1.51倍

これが長期投資が大事と言われている理由です。

ちなみに、1801年〜2012年の米国株のデータでは「17年以上の保有でマイナスになったことがなかった」ことがわかっています。

つまり、15年〜17年くらい保有すれば、過去データ上はマイナスになったことがなかったのが全世界株などのインデックス投資です。

長期投資について、以下のような不安がある方もいらっしゃると思います。

- 株価が上がりきったタイミングで購入すると、損をするのでは?

- 15年後に暴落が来たらどうすれば良いの?

ですが、先ほど示したデータから言える、実際の事実は以下です。

- 株価のピークのタイミングで購入しても、15年以上保有すればプラスになった

- 暴落のタイミングで売却しても、15年以上保有すればプラスになった

「15年」はあくまで過去データ上ですので、可能性としては今後「外れ値」と言えるような未来が来るかもしれません。

そういった未来も考えると、少し余裕を持って「20年保有」くらいの長期目線が安全かなと思います。

逆に、10年以下の保有だと元本割れしたことはあります。ですので、5年以内に必要な資金などは投資ではなく貯金で用意するのが大事です。

米国株・先進国株・全世界株は、15〜17年以上の保有でマイナスになったことがなかった

株式インデックスは、投資期間が長いほどリターンがプラスに安定化する

下落中に上昇が来る

「15年保有しよう」と言われても、積立中の投資信託が下落したら、どうしても気になっちゃうよ…

という方向けのもう一つのデータが「今まで、下落中に上昇が来た」という事実です。

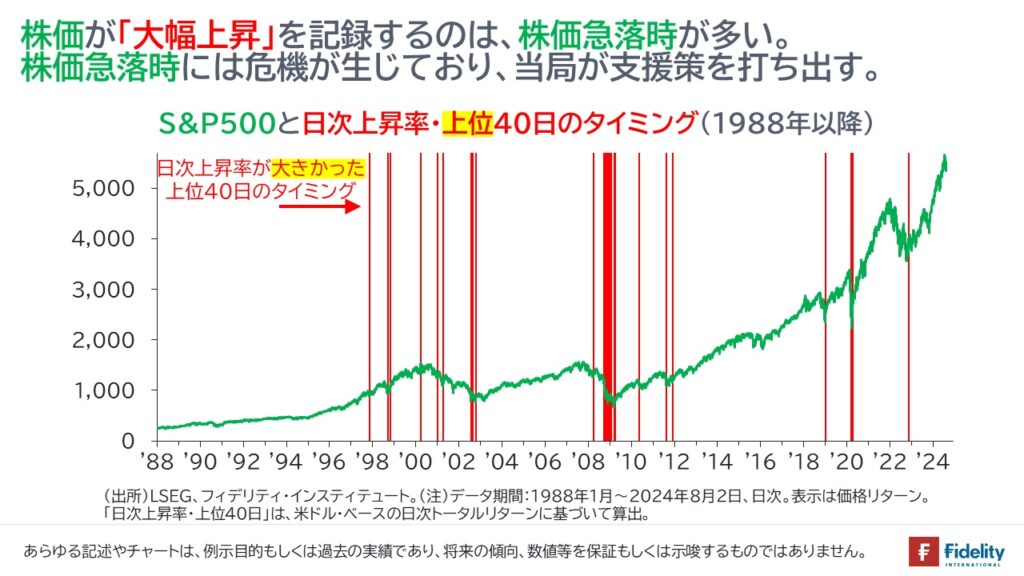

過去データ上は、株価が「大幅上昇」を記録するのは、株価急落中が多いことがわかっています。

↓こちらは、S&P500の値動きと、上昇率上位40日のタイミングを表したグラフです。下落直後に上昇が来ています。

利益を確保したいのであれば、こういった「大幅上昇」の時に保有し続けることが大事です。

急落時に焦って売却をしてしまえば、こういった大幅上昇の恩恵を受けることはできません。

「株価の頂点や底のタイミング」は、予想しても当たらないのが現実です。

その上で、「予想が当たらないのであれば、ずっと保有する方がリターンが高くなる可能性が高い」ということです。

- 下落時に資産は減るが

- 下落直後の上昇も享受できる

過去データ上、大幅上昇は「下落中」に起きた

大幅上昇の恩恵を受けるために、下落中も相場に居続けることが大事

ベストの日を逃すと損をする

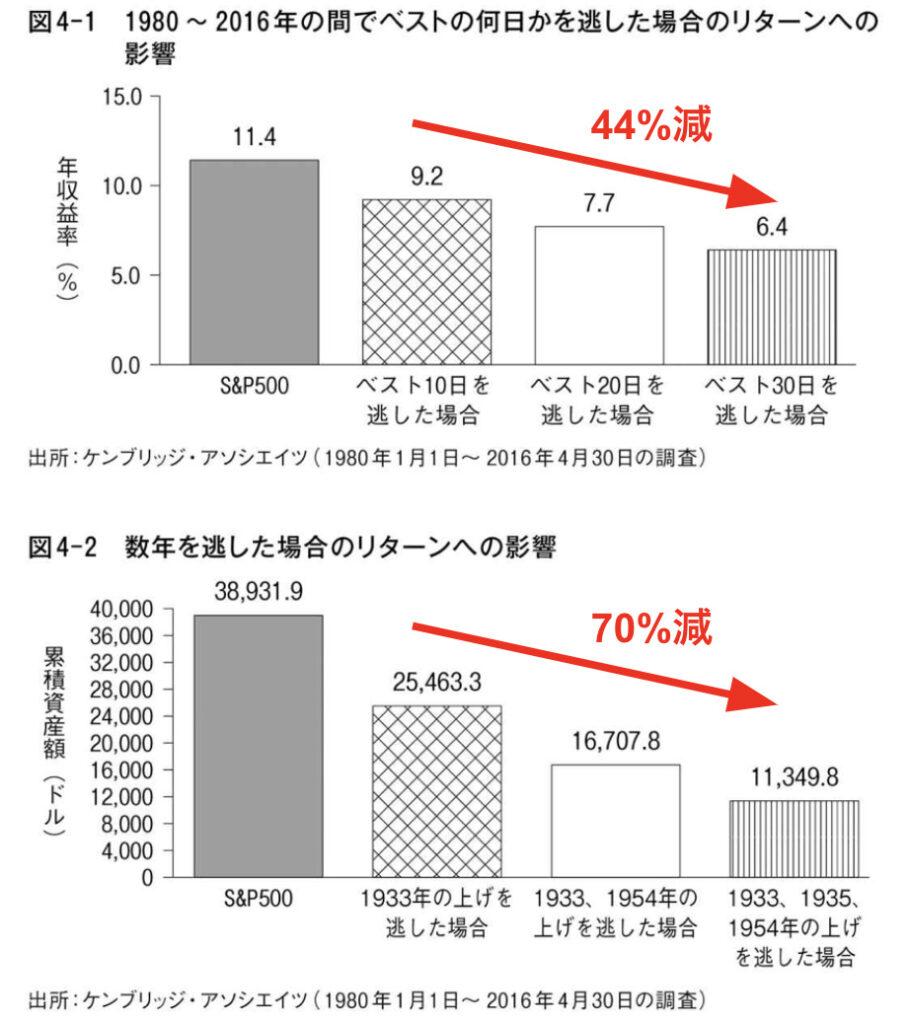

S&P500の1980年〜2016年の36年間のリターンを調査した結果がこちら。

ベストのリターンが出た30日間を逃すと、リターンは年率11.4%から年率6.4%に低下します。

資産の増加で表現すると、以下のような差になります。

- S&P500をずっと保有:資産が8.7倍に

- ベスト30日を逃した場合:資産が3.5倍に

36年間のうち30日間とは、全体期間のうちたったの「0.2%」です。たったの0.2%の期間に投資をしないだけで、これだけの差が生まれます。

他にも、以下のような調査結果もあります。

- 72年間のうちの5日間のベストの日を逃すと、配当を再投資しない場合、複利で50%近く損をする。

- 過去112年間で10日のベストデーを逃しただけで、この間の利益の3分の2を失う。

引用:チャールズ・エリス. 敗者のゲーム[原著第8版] (Japanese Edition) (p.5). Kindle 版.37ページ

72年間のうち5日間とは全体期間のうちたったの「0.02%」です。たったの0.02%の期間に投資をしないだけで、これだけの差が生まれます。

上記2つの事実から言えることは、全期間のうちたったの0.2%以下の期間を逃すだけで、リターンがかなり下がってしまいます。

たった0.2%を当てることはほぼ不可能です。次の章で解説する通り、プロでもそのタイミングを当てることはできていません。

全期間のうち、たった0.2%の期間を逃すだけでリターンが半減する

全期間のうち、0.02%を逃すだけで複利で50%損をする

下落や上昇のタイミングを予想しても、当てることは困難である

プロでもタイミングは当たらない

先ほど『「株価の頂点や底のタイミング」は、予想しても当たらないのが現実です。』と書きました。

タイミングって、本当に予想しても当たらないの?

「タイミングは当たらない」という事実について、ここでは2つの根拠について解説します。

以下のグラフのように、「株価の底で購入し、頂点で売る」を繰り返せば、インデックス投資をただ長期保有するだけよりも、高いリターンになります。

ただ、この戦略の問題点は「頂点や底のタイミング」を予想しても当たらないことです。

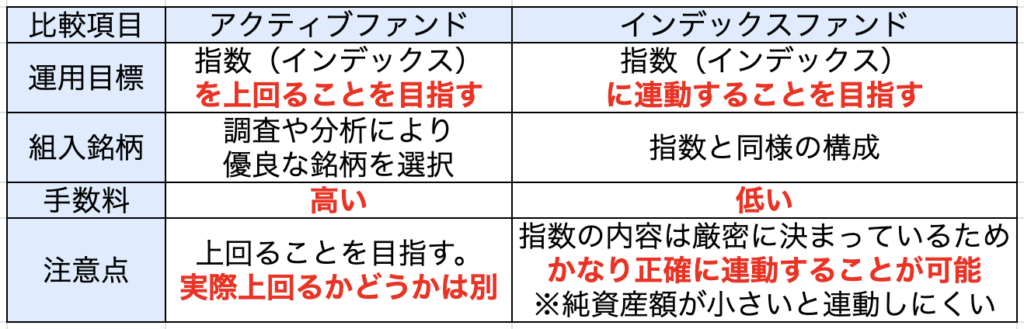

こういった、インデックス以上の投資成績を目指そうとする投資手法も存在します。「アクティブ投資」と呼ばれるものです。

タイミング以外にも、以下のような観点があります。

- どのタイミングでの購入・売却が良いか?

- どのセクター(業種)が良いか?

- どの国・地域への投資が良いか?

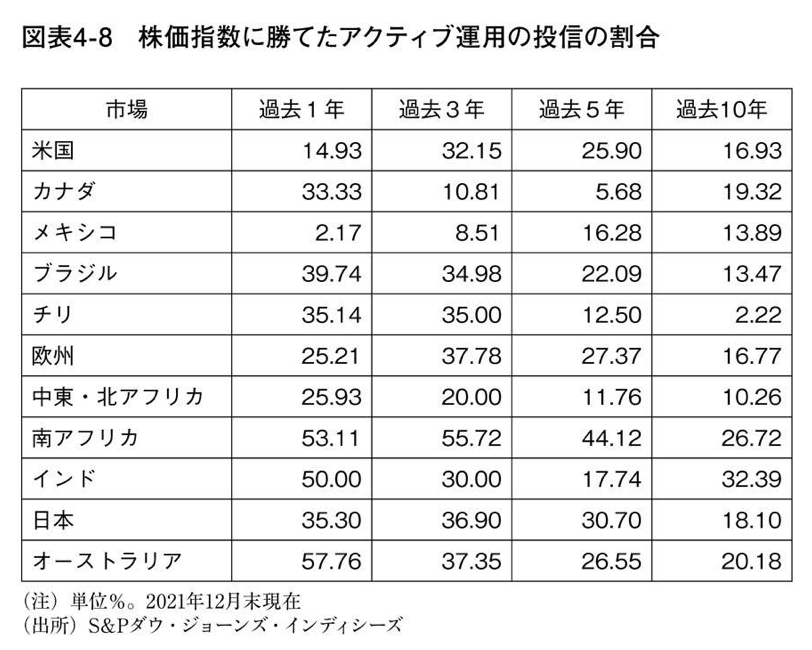

インデックス型・アクティブ型の投資信託の比較がこちらです。

アクティブ投資では、インデックス投資の成績を上回る運用を目指します。

しかし、実際は「アクティブ投資はインデックス投資に9割勝てない」ことがわかっています。

毎年3分の1のアクティブ・マネジャーしかインデックスに勝てない。さらに、1年間勝ったアクティブ・マネジャーでも、翌年も勝てている人は、ほとんどいない。15年間のプロのマネジャーの成績を見ると、90%はインデックス投資に及ばない。

引用:チャールズ・エリス. 敗者のゲーム[原著第8版] (Japanese Edition) (p.5). Kindle 版.

上記は「敗者のゲーム」という、100万部突破の投資の名著からの引用です。

さらに「株式投資2023 不安な時代を読み解く新知識」という本には以下のデータもあります。

つまり「長期で見れば、8割以上のアクティブ投資はインデックス投資に勝てない」というのが事実です。

プロでも8割以上インデックス投資に勝てないわけです。

であれば素人がタイミングや「儲かる銘柄はコレ!」と考えても、ほぼ当たらないと思った方が良いでしょう。

私も投資の才能はないですし素人ですので、「誰でも成功しやすい戦略」に乗っかりたいと考えていますし、そういう戦略だからこそ、皆様にもこうやって解説できるわけです。

プロでも「インデックスを長期保有するだけ」に8割または9割勝てない

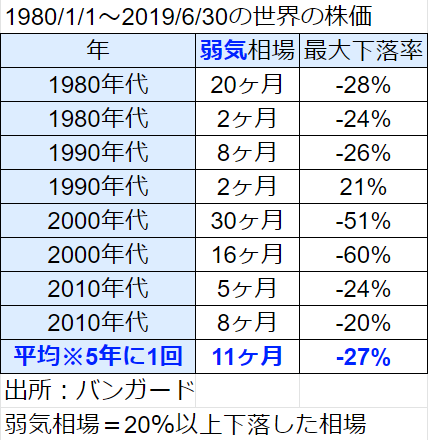

20%の下落はよくあるし、多分また来る

下落がニュースになると、過剰に不安になったりしますよね。でも、下落はよくあることなので、いちいちショックを受けるものでもありません。

以下は、過去40年間のうち、20%以上下落した「弱気相場」を記録したものです。

弱気相場は、平均で5年に1回来ました。

今後も5年に1回来るとは限りません。

しかし、こういった過去があるのに、何の裏付けもなく「今後20年間、20%以上の下落が来ない未来」が来る可能性を期待するのは無理があります。

つまり、「下落したら困る」「元本割れしたくない」と思って株式インデックス投資を始めること自体、おかしな話であるということです。

とはいえ、心理的には自分の資産が減るのは嫌ですよね。

新NISAで人気の全世界株や米国株インデックスに投資をするのであれば、以下の変動を受け入れられる金額のみを投資するのが大事です。

- 最悪の場合1年で33%減りうる

- 最高の場合1年で43%増えうる

- 平均的には1年で+5%

過去データから、「全世界株式インデックスは95.5%の確率でこの範囲に収まる」と統計的に言える幅が「1年間で-33%〜+43%」だということです。

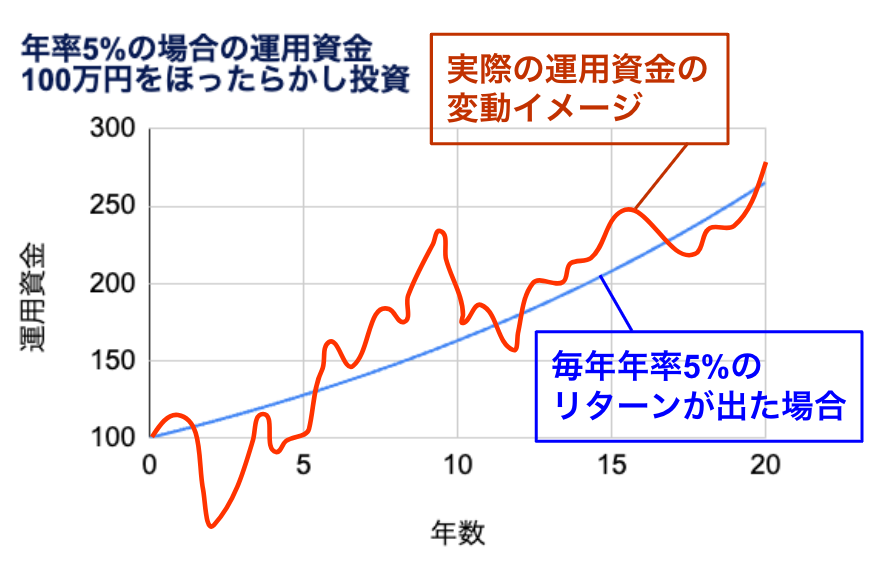

↓あくまでイメージですが、過去データ通りの未来が来るのであれば、投資を始めると資産推移は以下の赤線のように変動します。

全世界株や米国株インデックスでは、年率平均リターンは6%程度と言われています。

しかし、「6%」はあくまで平均値です。実際は年ごとにリターンが異なるため、赤色の線のような「上下に振れ幅のある資産推移」になります。

過去データを見ても、

- 日本株式

- 外国株式

- 日本債券

- 外国債券

に分散投資をした場合、保有期間5年以下では元本割れの頻度が全体のうち約10%であることがわかっています。(データ元:金融庁NISA早わかりガイドブック)

ですので、以下のことを意識しておくのが大事です。

過去データ上、20%以上の下落は5年に1回来た

過去データ上、保有期間5年以内だと元本割れ確率は約10%だった

新NISAで勝つ人負ける人

今回ご紹介した事実から分かることは、「素人が想像するイメージと実際のギャップ」です。

私は以前、投資で勝つには以下のことが必要だと考えていました。

- 銘柄選択やタイミングの見極め

- 上記を実現するために、天才的頭脳や長時間の勉強が必要

- モニターの前に張り付き、相場と向き合う

しかし、実際に「誰でも成功する可能性の高い手法」として分かっているのは以下です。そして、具体的手法もオープンになっています。つまり、才能は必要ありません。

- 低コストの優良ファンドを選ぶ(eMAXIS Slim全世界株式など)

- 15年以上の長期保有をする

- タイミングを考えない

- 余剰資金を投資する(無理をしない)

さらに、逆にいえば「投資で負ける可能性が高い方法」は以下です。要注意ですね。

- コストの高いファンドを選ぶ

- 短期保有しかできない

- 株価下落や上昇に合わせて、売却や購入を繰り返す

- リスク許容度を超えた投資をする

正直、「勝つ」「負ける」といった表現は適切ではない気はします。

ただ、はっきりした表現は分かりやすいので「勝つ」「負ける」と表現してみました。

そもそも人生トータルで見れば、投資で勝たなくても幸せならそれでOKですよね。堅実な資産形成は幸福度UPにも繋がります。ですが、気にしすぎも禁物です。

そういった意味で、ほったらかしで実現できる「長期でのインデックス投資」は、プライベートの時間も大事にしつつ資産形成ができる道具としても最適です。

↓投資の名著「ほったらかし投資術」について解説した記事はこちら。